ليام دينينغ: كاتب لصحيفة بلومبيرغ يغطي موضوعات الطاقة، والتعدين، والسلع.

ما الطريقة الصحيحة للتفكير في أسعار النفط على المدى البعيد؟ يرتبط هذا التساؤل بنحوٍ كبير بالصناعة والأسواق بغض النظر عن الأسعار في أي مدة محددة، فحينما نتج عن عمليات الدمج الكبرى شركة ضخمة مثل شركة إكسون موبيل في عام 2000، قد كان من المعتاد أن يتم إدراج مبلغ 20 دولاراً للبرميل في نماذج التقييم، وقبل بضع سنوات فقط، تم إبلاغنا بأن مبلغ 100 دولار للبرميل قد أصبح المبلغ الجديد المدرج في النماذج، وبعد تدهور جديد في أسعار النفط لم تتمكن شركات النفط الكبرى من إيقاف التراجع بالأسعار دون التعهد بتمويل نفسها بمبلغ 55 دولاراً للبرميل.

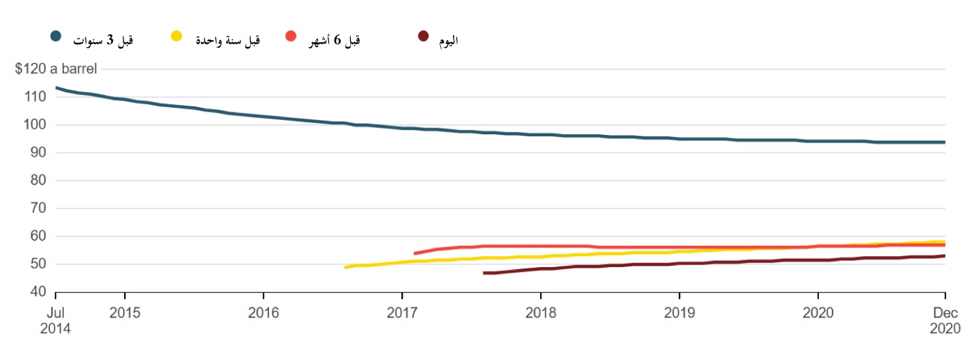

لنلق نظرة على منحنى العقود الآجلة للنفط قبل حدوث التدهور وفي عدة أوقات أُخَر، بإمكانك أن ترى أن الأسعار مستقرة على مستوى محدد على المدى الطويل:

معيار جديد آخر

انهارت قيمة العقود الآجلة للنفط على المدى الطويل بمقدار النصف تقريباً واستقرت على 55 دولاراً للبرميل

لمَ استقرت الأسعار على ذلك المستوى؟ إن أوضح تفسير لذلك هو أنه يبدو كأنه نقطة انطلاق لمنتجي الصخر الزيتي (النفط الصخري) في الولايات المتحدة لتعزيز عمليات الحفر والتكسير؛ مما يرفع من نسبة العرض بسرعة نسبية؛ وبالتالي الحفاظ على الأسعار الحالية، وفي الوقت نفسه، اضطر بقية منتجي النفط الخام الضغط على التكاليف للحفاظ على استمراريتهم في المنافسة مع منتجي الصخر الزيتي.

يعد إنتاج الصخر الزيتي نقلة جذرية في اقتصادات النفط التي ترتكز إلى النموذج القديم المتمثل بمنظمة أوبك؛ وذلك لأن الصخر الزيتي يعود بمبالغ طائلة لدعم رأس المال والتكنولوجيا والإبداع بنحوٍ أكبر من الطرق التقليدية للتدخل السياسي المباشر، إلّا أن سوق النفط غريبة للغاية؛ إذ أشار سبنسر ديل كبير خبراء الاقتصاد في شركة (BP) في أحدث طبعة لتقريرها الإحصائي السنوي للطاقة إلى نقطة مثيرة للاهتمام حول دور الدول المصدرة للنفط في عصر وفرة النفط، قال:

“إذا كنت من كبار منتجي النفط، فبإمكانك تشغيل عجز مالي كبير جداً لمدة سنتين أو ثلاث أو أربع أو حتى خمس سنوات، وهو أمر جيد تماماً بالنسبة إليك، ولكنك لن تستطيع تشغيل عجز مالي كبير إلى الأبد؛ وبالتالي أعتقد أنك بحاجة إلى التفكير ليس فقط حول تكلفة استخراج النفط بل التفكير في طبيعة اقتصادات كبار منتجي النفط أيضاً”.

وفي مقابلة له في نيويورك في اليوم الذي بعده، قال السيد ديل:

“إن الغريزة الطبيعية للخبير الاقتصادي هي أن تكون لديه القدرة على تحديد سعر أي شيء على المدى البعيد من خلال حساب التكلفة الإنتاجية، ومن ثم إضافة عوائد رأس المال إليها الذي سينتج عنه الربح الإجمالي؛ وهذا هو السعر على المدى البعيد”.

أما في حالة النفط، فتعدُّ الدول الكبرى المصدرة للنفط مشكلة كبيرة؛ لأن معظمها تتطلب -كما يقول ديل- أن تكون أسعار النفط أعلى من 50 دولاراً بكثير لاستمرارية عمل اقتصاداتها على المدى البعيد؛ فحتى المملكة العربية السعودية -التي كانت ذكية بما فيه الكفاية في جني المليارات من الدولارات في سنوات الازدهار- ليس باستطاعتها الصمود أمام الأسعار الحالية لمدة طويلة.

كان لدى منظمة أوبك معظم الاحتياطات النفطية -وذلك منذ عقد من الزمن في وقت الذروة- وقامت البلدان الأعضاء بفرض حاجتها بأن يكون سعر البرميل الواحد 100 دولار؛ ولهذا كان يجب أن يكون سعر النفط على هذا المستوى. إن ذلك الأمر أشبه بموظف يقول لمديره: “أنا بحاجة إلى أن تدفع إليَّ الملايين لأن لدي نمط حياة معيناً ويجب أن أحافظ عليه!”، في تلك الحالة سيبحث المدير عن موظف جديد آخر يعمل براتب أقل، أو قد لا يفعل شيئاً، وذلك ما فعله مستهلكو النفط.

إن موضوع النقاش هنا لا يدور حول طريقة منظمة أوبك في تحديد الأسعار بهذه الطريقة؛ بل إن اقتصاد أعضائها -الذين لا يزالون يزودون العالم بحوالي 40% من النفط- سيتراجع بنحوٍ كبير؛ مما يشكل خطراً على تراجع الأسعار، وإذا لم تكن الشركات النفطية في الولايات المتحدة استثمارية، فإنها تستطيع أن تخفض التكاليف، وحتى لو لم تنجح في ذلك، فإن أسوأ ما قد يحدث هو الذهاب إلى محكمة الإفلاس؛ ولكن في حالة الاقتصاد المعتمد على النفط يجب على الحكومات أن تشرع في إجراء إصلاحات جذرية أو -كما في حالة فنزويال- أن تتقبل انهيار اقتصادها بنحوٍ كامل؛ وتثير هذه الهشاشة المتأصلة حول عدد كبير من مصدري النفط العالميين خطر حدوث تراجع كبير في كمية العرض؛ مما قد يرفع الأسعار مرة أخرى، وهو ما حدث في السبعينيات وفي أوقات مختلفة خلال العقد الماضي.

في حين أنه من المغري أن نهتف لحلِّ منظمة أوبك، إلّا أن ذلك سيكون حلاً مؤقتاً، وأظهر لنا العقدان الماضيان أن الدول التي انهار اقتصادها -بصرف النظر عن البعد الأخلاقي لمعاناتها- لها طرق في تصدير العواقب.

إن سبب فشل أنموذج التكلفة والعائد لتحديد الأسعار على المدى البعيد هو أن سوق النفط تضطر بنحوٍ متزايد إلى المنافسة للحصول على العملاء؛ وتتعرض سوقها الأساسية للتهديد على هامش تطور التكنولوجيا في صناعة السيارات الكهربائية والضغوط المجتمعية حول التلوث وتغير المناخ؛ وقد تتسبب الزيادة في أسعار النفط -بسبب المخاوف من ندرته- بأثر كبير بإمكاننا التنبؤ به، وهو الذهاب بعيداً عن المنتج الذي لا يمكن الاعتماد عليه.

ومع مرور الوقت، فإن الدور الذي تؤديه تكاليف الحفر أو ميزانيات دول الشرق الأوسط في تحديد قيمة النفط سيتغير لصالح مفهوم آخر، وهو: ما الخيارات التي تعود بالفائدة للعميل؟

المصدر:

https://www.bloomberg.com/gadfly/articles/2017-06-15/oil-s-long-term-price-takes-new-math