أحمد موسى جياد، مستشار نفطي عراقي في مركز الاستشارات وبحوث التنمية النرويجي.

المقدمة

ما يزال العام 2016 في العراق بالنسبة لقطاع البترول عامًا ماليًا صعبًا كما هو الحال مع بقية القطاعات، ومن المرجح أن تستمر الصعوبات المالية حتى نهايته، على الرغم من أن المراقبين يتوقعون أنها ستكون أقل وطأة من بدايته.

يتناول هذا التقرير نصف السنوي القضايا الأساسية المتعلقة بقطاع استكشاف النفط وإنتاجه في العراق، ويركز التقرير على تحليل ما تعمل عليه المحافظات الوسطى والجنوبية المنتجة للنفط وصادراتها، ويتناول التقرير كذلك صادرات حكومة إقليم كردستان النفطية بنحوٍ موجزٍ.

القضايا الأساسية التي يتناولها هذا التقرير:

- إيرادات صادرات النفط والعجز المالي.

- فروق أسعار النفط بين النفط العراقي وخام برنت.

- الاستفادة من الغاز المصاحب للنفط وتطوير حقول الغاز.

- التقدم في منح مناطق الاستكشاف.

- الصادرات النفطية والإيرادات والصعوبات المالية لحكومة إقليم كردستان.

- قضايا النفط في اتفاق العراق مع صندوق النقد الدولي.

مع حلول العام 2016 تجاوزت صادرات النفط من المحافظات الوسطى والجنوبية عتبتها في الموازنة العامة للدولة، إلا أن سعر هذه الصادرات كان أقل بكثير من المتوقع؛ مما أدى إلى زيادة العجز المالي الشهري في عائدات النفط الذي وصل قيمته إلى 6.6 مليار دولار بنهاية حزيران من العام نفسه، وهذا يمثل حوالي 13.1٪ من عائدات النفط في الموازنة السنوية، أو نحو 26.4٪ من عائدات النفط من حقول النفط الجنوبية في موازنة النصف الأول من العام.

إن العجز الكبير بموازنة العراق المالية الذي يتزامن مع انخفاض أسعار النفط يتطلب الحصول على حوالي 32 مليار دولار كعائدات تصدير نفطية من الجنوب خلال الجزء المتبقي من عام 2016، ويمكن تحقيق ذلك الأمر من خلال العمل على ثلاثة مستويات مختلفة للإنتاج ذوات أسعار نفط مختلفة أيضًا، وعلى الرغم من ذلك كله إلّا أنَّ هذه المهمة ليست بالسهلة أو لنقلْ: إنها شبه مستحيلة؛ ذلك لأن أسعار خام برنت -في المعدل الطبيعي- أعلى من أسعار تصدير النفط العراقي، وهذا الأخير بلغ متوسط سعره حوالي 8.64 دولارًا للبرميل خلال النصف الأول من عام 2016، وهذا سيحد كثيرًا من إمكانية تحقيق تجاوز العجز؛ لكنْ يمكنْ لهذا الأمر أنْ يؤدي إلى أنْ يكون إجمالي العجز المالي بين 7 إلى 9 مليارات دولار هذا العام، اعتمادًا على الإنتاج من حقول النفط الجنوبية في الجزء المتبقي من العام؛ وقطعاً يغاير هذه العجز ما تمَّ توقُّعه من عجز كبير يؤثر تأثيرًا كبيرًا على البلاد.

انخفض المعدل اليومي لحرق الغاز المصاحب بنحوٍ طفيف في الأشهر الخمسة الأولى من العام 2016 مقارنةً مع المعدلات اليومية للنصف الثاني من العام الماضي؛ مما أدى إلى تحسُّنٍ موضوعيٍّ في التقليل من حرق الغاز؛ وعليه عمل العراق على تصدير مكثفات الغاز (C5) وتصدير الغاز الطبيعي المسال، فضلًا زيادة إمدادات الغاز الجاف لتوليد الطاقة، ومع ذلك لم تتم الاستفادة بنحوٍ كامل من الغاز المصاحب، إذ تم حرق ما نسبته 69٪ منه في الأشهر الخمسة الأولى من هذا العام.

أوضاع العراق الأمنية المتدهورة لم تكن هي الأخرى بعيدةً عن تدهور القطاع النفطي في البلاد؛ فقد عانى تطوير حقل غاز المنصورية في ديالى من انتكاسات خطيرة، في حين لا يزال تطوير حقل غاز (سيبا) في البصرة مستمرًا.

وقد تطرق هذا التقرير إلى ذكر درجات متفاوتة من التقدم النشط في الرقع النفطية (9، و10، و12)، بينما لم يتم الإبلاغ عن أي نشاط في الرقعة (8) من بين تلك التي قدمت في إطار جولات التراخيص الرابعة.

أمّا فيما يخصُّ نفط إقليم كردستان فتظهر التقارير الشهرية لوزارة الموارد الطبيعية لحكومة الإقليم بإنه لا يزال يعاني من ثغرات كثيرة وخطيرة، على الرغم من التحسُّن النسبي؛ وبالتالي فإن أرقام حجم الصادرات والإيرادات تحتاج إلى مزيد من التوضيح والتدقيق بعناية، ومع ترك هذه المخاوف جانبًا، كان التصدير اليومي لنفط الإقليم خلال النصف الأول من العام 2016 أقلَّ من المعدل المذكور في قانون الموازنة الاتحادية؛ وبالتالي فإن العجز المالي الناجم عن ذلك قد يكون ثابتًا بالنظر إلى حقيقةِ أنَّ أسعار تصدير حكومة الإقليم لشهر حزيران كانت أقلَّ بـ 3.94 دولارا للبرميل من سعر تصدير شركة تسويق النفط العراقية (سومو) لخامات الجنوب في الشهر نفسه، وفيما يتأمل الإقليم تعافي أسعار النفط إلّا أنّ المصرفات، والقروض، والمستحقات غير المدفوعة للمنتجين الرئيسين أدت إلى تراكم الديون، وللمطالبة بهذه المستحقات رفع هؤلاء المنتجون دعوة قضائية ضد شركة (دانة) للغاز التي قدمت عن طريق المحكمة أكثر من خمسة أضعاف المطالب الممنوحة لبقية الشركات.

أثّرَ انخفاضُ أسعار النفط وعدمُ قدرة حكومة إقليم كردستان في تسديد الدفعات المستحقة لمنتجي النفط بشكلٍ خطير على الأوضاع المالية لهذه الشركات؛ مما أدى إلى قيام بعض الشركات بخفض استثماراتها وأنشطتها التشغيلية، حتى وصلت الحالة إلى اقتراب الشركات الأخرى من إعلان إفلاسها، كشركة (جلف كيستون بتروليوم).

ومما لا شك فيه؛ إن هذه المطالبات القانونية وما سبق ذكره من الديون المتراكمة والصعوبات المالية لمنتجي النفط الصغار والمتوسطين يجعل الوضع الاقتصادي للإقليم مقلقًا للغاية.

إن الأزمة المالية الكبيرة التي خلفها انخفاض أسعار النفط أدت إلى محاولة العراق إيجاد طريق للخروج منها، لذلك أقدم على توقيع اتفاق الاستعداد الائتماني (SBA) مع صندوق النقد الدولي، ويضم هذا الاتفاق -كشكل من أشكال المشروطية- ثلاث قضايا تتعلق بقطاع النفط: القضية الأولى: متأخرات شركات النفط العالمية، والثانية: شركة غاز البصرة، أما الثالثة: فهي قضية تقاسم عائدات صادرات حكومة إقليم كردستان، وجميع هذه القضايا المذكورة تحوي في جنباتها عددا من المشكلات؛ وبالتالي فإن على وزارة النفط فحصها والعمل بدقة عليها لضمان الامتثال لأحكام العقود المبرمة المتعلقة بالمسألتين الأولى والثانية، والاهتمام أكثر من ذلك بكثير بالقضية الثالثة.

أولا: إيرادات صادرات النفط والعجز المالي:

اقتصرت عائدات صادرات العراق النفطية خلال النصف الأول من هذا العام بالنفط المصدر من المحطات الجنوبية، التي تنتج في محافظات البصرة وميسان وواسط وذي قار فقط؛ لأن حكومة إقليم كردستان –على وفق ما ذكرته وزارة النفط على موقعها الإلكتروني- لم تسلم أي إيرادات مالية مما صدرته من طريق شركة نفط الشمال.

خلال النصف الأول من عام 2016 صدّر العراق أكثر من (590) مليون برميل وردت هذه الكمية نحو (18.4) مليار دولار بمعدل (31) دولارًا للبرميل وبطاقة تصديرية تصل إلى (3.256) مليون برميل يوميًا، بينما انخفض إجمالي الصادرات خلال الربع الثاني قليلًا بحوالي (0.006٪) بالمقارنة مع عائدات الصادرات في الربع الأول بنسبة (47.6٪) وهذا التحسن الملحوظ في عائدات التصدير يعزى إلى الزيادة في النسبية التي شهدتها أسعار النفط لاحقًا.

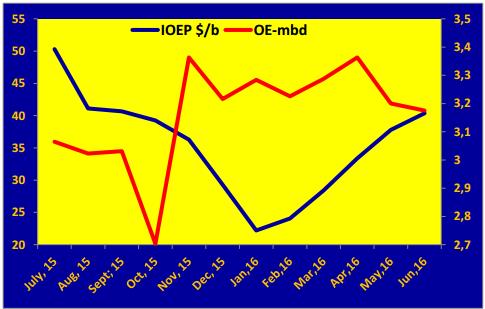

وصل سعر نفط العراق إلى أدنى مستوى له (على الأقل منذ تموز عام 2008) بـ(22.21) دولارًا للبرميل في كانون الأول عام 2016، ثم بدأ تدريجيًا بالصعود وصولًا إلى (40.367) دولارًا في صادرات شهر حزيران من العام نفسه. إن (الشكل V) المنحني لأسعار النفط لأكثر من اثني عشر شهرًا يشير إلى احتمال كبير هو أن أدنى سعر للنفط تم الوصول إليه كان في بداية العام وهو ما يبينه الشكل الآتي، ومن غير المرجح أن تشهد السوق النفطية انخفاضًا مماثلًا على الرغم من أن الأسعار لا تزال متقلبة.

ويمكن أن يعزى هذا التحسن في أسعار النفط العراقي إلى ثلاثة عوامل هي: التحسن العام في أسعار النفط العالمية، وفصل الخامات الثقيلة والخفيفة للبصرة، فضلًا عن الابتعاد عن ممارسة سياسة المزج القديمة.

يعرض الرسم البياني الآتي لمحات عن أسعار النفط الفعلية للخامات العراقية المصدرة من منافذ التصدير الجنوبية، فالمنحنى الأزرق يقيس صادرات النفط من المناطق الجنوبية (مليون برميل يوميا)، أما المنحنى الأحمر فيقيس صادرات النفط الشمالية (مليون برميل يوميا).

الرسم البياني رقم (1) يماثل بين صادرات نفط الجنوب والشمال.

على العكس من انخفاض أسعار النفط، شهدت الصادرات النفطية في العراق تذبذبًا من حيث كميات التصدير؛ فقد وصبت في شهر نيسان من العام 2016 إلى أعلى مستوى لها بـ(3.363) مليون برميل يوميًا، -هذه الكمية مماثلة لما تم تصديره في تشرين الثاني من العام 2015-، ثم انخفضت في شهر آيار؛ بسبب سوء الأحوال الجوية، ليزداد بعد ذلك هذا الانخفاض في شهر حزيران؛ نتيجة لزيادة مخصصات الخام المحلي لتوليد الطاقة -كما صرحت به وزارة النفط- (وفي وقت الانتهاء من هذه الورقة لم تقم وزارة النفط بنشر بيانات شهر حزيران لإنتاج النفط والتوزيع المحلي للتحقّق من ادعاءات الوزارة على موقعها الإلكتروني، لكن من خلال النظر إلى بيانات شهر آيار كان النفط المُورَّد إلى مصافي التكرير وتوليد الطاقة يعادل ما نسبته (394) ألف برميل يوميا، وبالنظر إلى انخفاض تصدير النفط بنحو (25) ألف برميل يوميًا في شهر حزيران فهذا يعني أن زيادة الاستهلاك المحلي ستصل إلى (419) ألف برميل يوميًا مع افتراض عدم وجود تغيير في الإنتاج خلال شهر حزيران مقارنةً مع شهر آيار).

على الرغم من التقلبات التي أصابت عمليات التصدير في العراق إلّا أن صادرات النفط ازدادت خلال النصف الأول من عام 2016 بنسبة (5٪) مقارنة مع النصف الثاني للعام 2015، وترتبط هذه الزيادة المتواضعة في صادرات النفط مع معدلات الإنتاج المتواضعة هي الأخرى التي تقدر بـ(3٪) من حقول النفط الجنوبية خلال الأشهر الخمسة الأولى من العام 2016 مقارنة مع تلك التي حدثت في النصف الثاني من العام الذي يسبقه، وقد ساهمت محدودية قدرات البنية التحتية (التخزين وخطوط الأنابيب وحقن المياه وغيرها)، والقيود المالية (التي تؤثر على المدفوعات لشركات النفط العالمية ذات الصلة) في هذا النمو المنخفض في معدلات الإنتاج منذ أن تم تخفيض برامج العمل والميزانيات لعام 2016 لجميع عقود خدمة الشركات التي تعمل في حقول النفط الجنوبية الكبرى بنحوٍ كبير، وفضلًا عن ذلك فإن ضغوط السياسة الداخلية والأوضاع الأمنية الداخلية قد أثرت هي الأخرى بنحوٍ مباشر أو غير مباشر على انخفاض معدلات الإنتاج؛ وبالتالي كان من المتوقع أن تؤثر قيود البنية التحتية والظروف الأمنية والقيود المالية على وتيرة التقدم وحجمه في الأنشطة النفطية لقطاعات المنبع.

تُظهِر المقارنة نصف السنوية بين عامي 2015 و2016 اختلافات كبيرة من حيث حجم التصدير، فقد انخفض صدير النفط بنسبة (17٪) في النصف الأول من العام 2016 مقارنة مع النصف الثاني من العام 2015، ومن الممكن أن يعزى جزء من ذلك إلى اختلاف أسعار النفط بين العامين، فقد كان متوسط سعر النفط للخامات العراقية (39.36) دولارًا للبرميل خلال النصف الثاني من عام 2015، بينما وصل إلى (31.02) دولار خلال النصف الأول من العام 2016.

-العجز المالي في إيرادات التصدير:

تمت المصادقة على الموازنة العامة للدولة لعام 2016 على أساس أن يبلغ سعر النفط سيبلغ (45) دولارًا للبرميل، وبمعدل تصدير يصل إلى (3.6) مليون برميل يوميا، وبتقديرات تصديرية استندت إلى الآتي: (0.550) مليون برميل يوميًا يتم تصديرها عبر تركيا –بحوالي (0.250) مليون برميل من طريق إقليم كردستان، و(0.300) مليون برميل من طريق شركة نفط الشمال-، فيما يتم تصدير الكمية البالغة نحو (3.05 مليون برميل يوميًا) من بقية أجزاء العراق، من خلال منافذ التصدير الجنوبية على الخليج العربي.

لأسباب معروفة تتعلق بالعلاقة المتوترة بين حكومة إقليم كردستان والحكومة الاتحادية، لم يتم تسليم أي إيرادات من قبل كردستان من تصدير النفط عبر تركيا إلى الحكومة الاتحادية؛ وبالتالي أظهرت البيانات الرسمية لوزارة النفط العراقية أن صادرات الشمال التي تقدر بـ(0.550) مليون برميل يوميًا تساوي (صفرًا)، فمن هنا ستقتصر حاساناتنا وتحليلنا على الصادرات النفطية المصدرة عبر المنافذ الجنوبية، أي: بحدود (3.050) مليون برميل يوميًا.

انحرفت كل من الموازنة ومعدل سعر التصدير اليومي لبرميل النفط الواحد عمّا صُودق عليه في قانون الموازنة لعام 2016، وكما هو مبين سابقا في الرسم البياني رقم (1)، كانت صادرات النفط اليومية الفعلية أعلى مما هو في الموازنة الذي قُدِّر بـ(3.05) مليون برميل يوميًا، في حين كانت أسعار النفط أقل مما كان يُعتقَد في كل شهر من المدة التي يغطيها التقرير؛ وبالنتيجة لا بدَّ لهذا التغيُّر أن ينعكس بنحوٍ واضح على الموازنة ويقود إلى عجز مالي كبير في عائدات النفط.

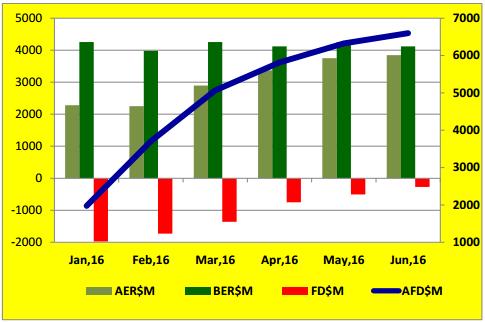

في الرسم البياني رقم (2) يتم عرض المقارنة الشهرية بين الإيرادات الفعلية للتصدير المعنونة بـ(AER $ M)؛ وما يقابلها من عائدات التصدير في الموازنة المعنونة بـ(BER $ M)؛ وعليه فإن العجز المالي الشهري في عائدات النفط المعنون بـ(FD $ M) وتراكمات العجز المالي المعنونة بـ(AFD $ M) قد تم حسابها وعرضها في أدناه.

الرسم البياني رقم (2) العجز المالي في عائدات تصدير النفط في النصف الأول من عام 2016.

كانت عائدات الصادرات الفعلية (العمود الأخضر الفاتح) أقل من عائدات التصدير في الموازنة (العمود الأخضر الداكن) في كل شهر خلال النصف الأول من العام 2016؛ مما أدى إلى عجز مالي شهري (العمود الأحمر)، غير أن حجم العجز المالي الشهري تراجع بنحوٍ مستمر من حوالي (1974) مليون دولار في كانون الثاني لعام 2016 إلى نحو (273) مليون دولار في شهر حزيران للعام نفسه، وإنّ التحسن في أسعار النفط جنبًا إلى جنب مع تصدير النفط فوق ما هو متوقع في الموازنة يفسر هذا الاتجاه التنازلي في العجز المالي الشهري خلال هذا النصف من العام؛ وبالنتيجة أدى العجز المالي الشهري إلى عجز مالي متراكم (المنحنى الأزرق على الجانب الأيمن من الرسم البياني رقم 3)، ليصل قيمته إلى (6.6) مليار دولار بنهاية حزيران عام 2016، وهذا يمثل (13.1٪) من عائدات النفط في الموازنة السنوية أو (26.4٪) من عائدات النفط في موازنة النصف الأول من العام.

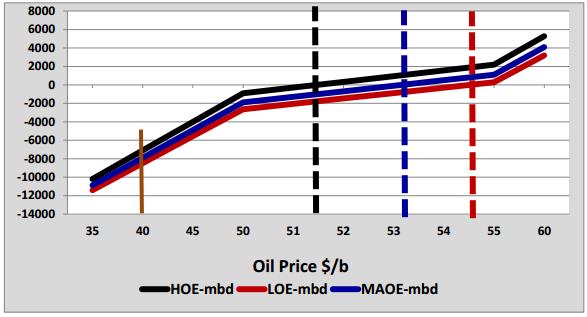

إن الوصول إلى التعادل المالي في الموازنة -العجز المالي صفر- من عائدات تصدير النفط يتطلب الحصول على (32) مليار دولار من عائدات تصدير النفط خلال الجزء المتبقي من عام 2016، وهذا التعادل المالي يمكن أن يتحقق من خلال تصدير كميات نفط معينة مع أسعار شراء مختلفة، ولتقدير عائدات النفط للنصف الثاني من العام 2016 ساستخدم ثلاثة معدلات فعلية لصادرات النفط:

- أعلى تصدير شهري للنفط (HOE) خلال النصف الأول من عام 2016، بلغ (3.363) مليون برميل يوميًا خلال شهر نيسان.

- أدنى تصدير شهري للنفط (LOE) خلال النصف الأول من عام 2016، بلغ (3.173) مليون برميل يوميًا خلال شهر حزيران.

- متوسط صادرات النفط الشهرية (MAOE) خلال النصف الأول من عام 2016 بلغ (3.256) مليون برميل يوميًا.

تم احتساب العجز المالي في إطار عتبات تصدير النفط الثلاث المذكورة آنفًا مع أسعار تتراوح ما بين (35) دولارًا إلى (60) دولارًا للبرميل، وكما هو مبين في الرسم البياني رقم (3) الآتي.

تظهر الحسابات أنه سيكون هناك عجز مالي في عائدات تصدير النفط في جميع معدلات التصدير الثلاثة طالما بقيت أسعار النفط دون (51 دولارًا) للبرميل خلال النصف الثاني بأكمله من العام، ولكن التعادل في الربح والخسارة المالية يمكن أن يكون ما بين سعر (51) دولارًا، و(52) دولارًا إذا كان أعلى معدل لصادرات النفط هو (3.363) مليون برميل يوميًا، وفي هذه الحالة سينخفض العجز المالي في الإيرادات النفطية من (10.2) مليار دولار عند سعر (35) دولارًا للبرميل إلى حوالي (291) مليون دولار عند سعر (51) دولارًا للبرميل، ثم سيصل إلى الفائض المالي حينما يكون سعر النفط (52) دولارًا للبرميل. (ويتجلى ذلك من خلال الخط الأسود لأعلى الصادرات النفطية -مليون برميل يوميا، وتظهر نقطة التعادل عند الخط العمودي الأسود المنكسر في الرسم البياني رقم 3).

أمَّا إذا بقيت صادرات النفط عند أقل معدل تصدير كما سجلته في شهر حزيران حينما وصل إلى (3.173) مليون برميل يوميًا، فإنَّ العجز المالي سيصبح أكبر، والتعادل بين الربح والخسارة سيرتفع، وفي هذه الحالة سيصبح إجمالي العجز المالي في عائدات النفط حوالي (11.4) مليار دولار وبمعدل (35) دولارًا للبرميل، وسينخفض حتى يصل إلى المنطقة الإيجابية عند سعر (55) دولارًا للبرميل؛ وبالتالي فإن التعادل في الأرباح والخسارة في أسعار النفط في ظل هذا المستوى من تصدير النفط سيتراوح ما بين (54) دولارًا و(55) دولارًا للبرميل، (ويتجلى ذلك بوضوح من خلال الخط الأحمر لأقل معدل تصدير، وتظهر نقطة التعادل في الخط العمودي الأحمر المنكسر في الرسم البياني رقم 3).

وبين اثنتين من الحالات الممكنة المذكورة آنفًا هنالك حالة أخرى تعتمد على التصدير الشهري الفعلي للنفط المعرف بـ(MAOE) خلال النصف الأول من العام 2016 الذي يُقدَّر بحوالي (3.256) مليون برميل يوميًا؛ وتحت هذا المعدل اليومي للتصدير سيبلغ العجز المالي (10.9) مليار دولار عند (35) دولارًا للبرميل، ثم سينخفض تدريجيًّا مع زيادة أسعار النفط حتى يحدث فائض عند الوصول إلى سعر (54) دولارًا؛ وبالتالي فإن أسعار التعادل قائمةٌ بين (53) دولارًا، و(54) دولارًا للبرميل، (ويتضح ذلك من الخط الأزرق للتصدير الشهري الفعلي للنفط MAOE، وتظهر نقطة التعادل عند الخط العمودي الأزرق المنكسر في الرسم البياني رقم 3).

الرسم البياني رقم (3) الموازنة المالية (مليون دولار) التعادل في مستويات مختلفة من صادرات النفط (مليون برميل يوميا) وأسعار تصدير النفط العراقي (دولار للبرميل).

والسؤال الآن ما هو احتمال وصول العراق إلى نقطة التعادل؟ والجواب يعتمد إلى حد كبير على سعر تصدير النفط العراقي، الذي يرتبط بقوة مع فارق كبير بمزيج سعر برنت العالمي؛ وهذا التساؤل سيتم مناقشته في مظانِّ التقرير.

ثانيا: فرق الأسعار بين نفط برنت والنفط العراقي:

من الناحية الفنية يمكن للعراق -مع وجود درجة معقولة من اليقين- أن يقوم بالتصدير خلال النصف الثاني من العام 2016 بأي من النسب الثلاث المذكورة آنفًا، ولكنَّ الوضع قد يكون مختلفًا حينما يتعلق الأمر بأسعار النفط، إذْ تشير توقعات الأسعار للجزء المتبقي من السنة -التي تتم من قبل هيئات دولية ذات مصداقية- إلى أنَّ السعر العالمي لخام (برنت) -مع غياب الأحداث الجيوسياسية الكبرى- سيبقى متقلبًا في جلسات التداول الخاصة مع الاتجاه نحو (60) دولارًا للبرميل في نهاية السنة.

إن سعر تصدير النفط العراقي الفعلي هو متوسط نتائج صيغ التسعير لـشركة تسويق النفط العراقية (سومو) التي تم تعيينها للعمل على السوق الرئيسة (آسيا، وأوروبا، والأميركيتين)، وتشمل هذه الصيغ المعاملات المتعلقة بالفروق النوعية للنفط الخام، وسعر النفط الخام، والخوف، وسواها. تستخدم سومو ما لا يقل عن أربعة خامات في معادلات التسعير -وبرنت المستخدم على نطاق واسع كمرجع لأسعار النفط العالمية هو أحد هذه المعادلات-؛ وبالتالي فإن العلاقة بين حركة سعر خام برنت وسعر التصدير العراقي مفيدة جدًا في تقدير مستويات سعر تصدير النفط العراقي في المستقبل القريب.

إن حركة أسعار خام برنت وأسعار تصدير العراق خلال النصف الأول من عام 2016 يرتبط ارتباطًا وثيقًا مع معامل الارتباط (0.994)؛ وهو ما يجعل متوسط فارق السعر بينهما يساوي (8.64) دولار لخام برنت، وهذا يعني أن سعر تصدير النفط العراقي سيكون أقل من سعر خام برنت بـ(8.64) دولار للبرميل؛ وعلى ما تقدم فإن معرفة توقعات المدى القصير (ستة أشهر) لسعر خام برنت قد يساعد في تقدير سعر التصدير العراقي.

في توقعات الطاقة قصيرة الأجل الشهرية الصادرة يوم 12 تموز عام 2016، توقعت إدارة معلومات الطاقة الأمريكية بأن سعر متوسط خام برنت سيكون عند (44) دولارًا للبرميل في عام 2016 و(52) دولارًا للبرميل في عام 2017، وبناءً على ذلك -وبما أن متوسط سعر خام برنت خلال النصف الأول لعام 2016 يقدر بـ(39.67) دولارًا للبرميل، أقدر أن للوصول إلى متوسط سعر (44) دولارًا للبرميل في عام 2016، يجب أن يكون متوسط سعر خام برنت خلال النصف الثاني من العام نفسه (48.33) دولارًا للبرميل، وفي حال استمر فارق السعر بين خام برنت والنفط العراقي بـ(8.64) دولار للبرميل، فإن متوسط سعر النفط العراقي خلال النصف الثاني من 2016 يمكن أن يصل إلى (39.69) دولارًا للبرميل.

بالعودة إلى الرسم البياني رقم (3) -مع تقدير متوسط سعر النفط العراقي خلال النصف الثاني من 2016 بـ(39.69) دولارًا- لن تكون هناك نقطة تعادل بين الربح والخسارة، وسيكون العجز المالي في عائدات تصدير النفط لعام 2016 ما بين (7 إلى 9) مليارات دولار (الخط البني العمودي).

ثالثا: استخدام الغاز المصاحب وتطوير حقول الغاز:

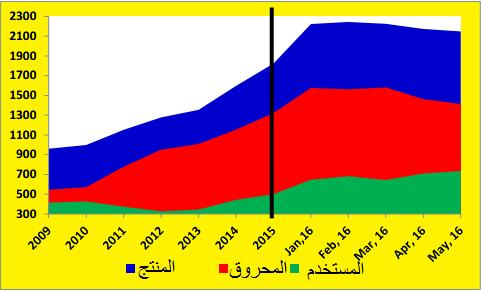

بلغ إنتاج الغاز المصاحب خلال الأشهر الخمسة الأولى من عام 2016 حوالي (2628) مليون قدم مكعب قياسي يوميًا، (84٪) منها تُنتج من حقول النفط الجنوبية، في حين أن (16٪) منها تنتج من حقول شركة نفط الشمال العراقية، تم حرق حوالي (1714) مليون قدم مكعب قياسي منها، وهذا يمثل نحو (65٪) من إجمالي إنتاج الغاز المصاحب، وكما هو متوقع فإن نسبة (89٪) من هذا الغاز المشتعل كان من شركات النفط الجنوبية؛ وهذا هو محور هذه الورقة، وسيعرض الرسم البياني رقم (4) إنتاج الغاز المصاحب الجنوبي، واستخدامه، وحرقه منذ عام 2009، ومع تزايد إنتاج النفط يزداد الغاز المصاحب؛ وهذا يعكس نسب الغاز / النفط من حقول النفط المنتجة؛ إذْ يتم حرق معظم هذا الغاز نتيجة مجموعة متنوعة من الأسباب ولوجود تعقيدات.

بلغ إنتاج الغاز المصاحب من الجنوب خلال المدة التي غطاها التقرير حوالي (2203) مليون قدم مكعب، أُحرِقَ منها نحو (69٪)؛ وهذا يشير إلى انخفاض بنسبة (4٪) في حرق الغاز للنصف الأول من العام 2016 مقارنةً مع النصف الثاني لعام 2015.

الرسم البياني رقم (4) إنتاج الغاز المصاحب من بداية 2009 إلى أيار 2016 (مليون قدم مكعب).

أدى هذا الانخفاض المتواضع في حرق الغاز إلى تحسُّن معدل استخدام الغاز في للمدة المقارنة نفسها بنسبة (26.5٪)، وتأتي هذه الزيادة في استخدام الغاز نتيجة لبعض التطورات الإيجابية في قطاعات النفط.

صدرت سومو أولى أربع شحنات من مكثفات الغاز (C5) -المعروف أيضا بـ(البنزين الطبيعي) وهو خليط يتكون من C5 + السائل الهيدروكربوني الذي يمكن زيادة معالجته وبيعه كبنزين أو مواد كيميائية خامة، وتنتج هذه المكثفات عادة كجزء من عملية تكرير الغاز- وبلغ مجموعها (60) ألف متر مكعب مقسمة على (10) آلاف لكل من الشحنتين الأولى والثانية، و(20) ألفًا للشحنات المتبقية، وصدرت سومو أول شحنة من الغاز المسال ((LPG بلغت (2000) طن.

تُعزى كل من المنتجات المصدرة حديثًا، والمكثفات والغاز المسال إلى مشروع شركة غاز البصرة، الذي زاد من معالجة الغاز من (400) مليون قدم مكعب إلى (600) مليون قدم مكعب من حزيران عام 2013 ولغاية الآن.

تم بيع شحنة غاز البترول المسال بسعر (350) دولارًا للطن الواحد؛ وعملية البيع هذه جاءت بعائدات تُقدَّرُ بـ(700000) دولار، ولكن لم يتم الكشف عن أي معلومات رسمية بشأن الإيرادات الناتجة من صادرات المكثفات، ما يبيّن أنَّ هذه الإيرادات كانت مخصصةً للشركاء في المشروع المشترك (شركتي شل وميتسوبيشي) كمدفوعات للمتأخرات السابقة الخاصة بنهاية عام 2015. (ومع ذلك، قيل بأن المتحدث باسم شركة غاز البصرة قد صرح بأن الشركة قد دفعت فواتير عام 2015، ولكن الحكومة لا تزال مَدِيْنَةً لهم؛ لعدم سدادها مدفوعات عام 2016.

أكد نائب وزير النفط لصناعة الغاز الدكتور حامد يوسف صالح أن قطاع الغاز أصبح ينتج الغاز المسال (LPG) بنحوٍ يحقق الإكتفاء الذاتي، وبلغ إنتاجه اليومي (5000 طن)، وتم تصدير الغاز المكثف الذي يمكن استخدامه كمادة وسيطة في صناعة البتروكيماويات، فضلًا عن النمو الحاصل في إنتاج الغاز الجاف المخصص لمولدات الكهرباء في البلاد، وقال صالح إنه في منتصف شهر آيار بلغ إنتاج الغاز الجاف (1100) مليون قدم مكعب يوميًا.

علاوةً على مساهمة شركة غاز البصرة في الاستفادة من الغاز المصاحب والحد من حرقه، تمكنت الشركة من تحقيق تطور إيجابي في قطاع الغاز وترك بصمات لافتة لها، إذ بلغت قدرة إنتاج أسطوانات غاز البترول المسال للاستهلاك المنزلي (150000) أسطوانة يوميًا، وهذا أكثر بكثير من الحاجة المحلية التي تقدر بـ(90000) أسطوانة، مع وجود إمكانية لزيادة الإنتاج إلى أبعد من هذا في حال دعت الحاجة إلى ذلك.

وتم تحقيق تطور في الاستفادة من حقول النفط أيضًا، فعلى سبيل المثال: أنتج حقل (الأهداب) في شهر آيار عام 2016 (14) ألف برميل يوميًا مع إنتاج (70) مليون قدم مكعب من الغاز الذي يستخدم في محطات الكهرباء يوميًا في الوقت نفسه، فضلًا عن إنتاج غاز مسال بأكثر من (240) طنًا في اليوم الواحد. اُفتُتِحَت محطة الغاز الأولى في حقل مجنون النفطي -لأجل تقليص حرق الغاز- في نيسان عام 2016 من أجل إمداد الغاز لحقل الرميلة الذي تعمل محطات الطاقة التابعة له على الغاز، وبلغت قدرة المعالجة في محطة الغاز في مرحلتها الأولى (70) مليون قدم مكعب لإنتاج (300) ميجاواط من الطاقة، ومن المؤمل أن تزيد هذه النسبة حين الانتهاء من المرحلة الثانية.

أما محطات حقل الرميلة الغازية المقرر الانتهاء منها في عام 2017 فتولد ما يصل إلى (235) ميجاواط يوميًا بأقصى قَدْرٍ من الكفاءة خلال أشهر الشتاء، والحد الأدنى لها في فصل الصيف هو (150) ميجاواط؛ بسبب تأثير درجات الحرارة العالية على كفاءة توربينات الغاز.

افتتحت وزارة النفط في نيسان عام 2016 مشروع خط أنابيب للغاز المسال بتكلفة (150) مليون دولار لنقل (3000-4000) طن يوميًا من الغاز من مواقع الإنتاج في خور الزبير إلى مجمع للغاز في محافظة ذي قار.

واجه تطوير اثنين من حقول الغاز الحر الثلاثة الذين منحوا في جولة التراخيص الثالثة في عام 2010 انتكاسات خطيرة جدًا؛ بسبب دخول تنظيم داعش والوضع الأمني المتدهور، إذ توقف العمل في حقل عكاس الغازي في محافظة الأنبار، وحقل غاز المنصورية في محافظة ديالى؛ وبالتالي لم يتم الإبلاغ عن أي تقدم بشأن هذين الحقلين الغازيين.

وعلى صعيد أكثر إيجابية، وقعت شركة كويت إنرجي -التي تعمل في حقل غاز سيبا بمحافظة البصرة- في منتصف شهر نيسان من العام الماضي صفقة هندسة ومعالجة وإنشاء محطة معالجة للغاز تبلغ قيمتها (185) مليون دولار مع شركة بتروجيت -المملوكة بالكامل من قبل الهيئة المصرية العامة للبترول-، ومن المقرر الانتهاء من المشروع خلال تشرين الأول عام 2016؛ مما سيؤدى إلى إنتاج الغاز بمعدل (110) مليون قدم مكعب.

رابعا: التقدم في مُنح تراخيص استكشاف الرقعات النفطية:

تم منح تراخيص التنقيب لأربع رقع نفطية في جولة التراخيص الرابعة من قبل وزارة النفط في 30 آيار عام 2012، وقد تواصلت الأعمال في ثلاث منها خلال النصف الأول من العام 2016، وتوقف العمل في الرقعة المتبقية.

لم يكن هناك تقدم في الرقعة المتبقية رقم (8) -التي تشمل محافظتي ديالى وواسط- خلال النصف الأول من العام؛ بسبب الأوضاع الأمنية وتواجد داعش الذي أثر على الأنشطة النفطية ولاسيما في محافظة ديالى، وخلافًا للعمل في الرقعة (8)، كان هناك تقدم ملحوظ في الرقعة (9) في محافظة ميسان، وقد وقعت المحافظة الأخيرة نيسان الماضي اتفاقية مبيعات تصدير النفط بين سومو واتحاد الكويت للطاقة –(60٪) للشركة الكويتية، مع شركاء آخرين هم دراجون أويل القابضة المحدودة (30٪)، والهيئة المصرية العامة للبترول (10٪)- ومن الجدير بالذكر أن أول بئر -وهو الفيحاء-1- اُكتشفتْ في 9 آذار عام 2014، وقادت إلى اكتشافات نفطية كبيرة في شهري أيلول وتشرين الثاني من العام نفسه، وقد أدت الاختبارات الأولى للبئر إلى تدفق ما بين (5000-8000) برميل يوميًا، وبدأ إنتاج النفط من الرقعة (أي رقعة؟) في تشرين الأول 2015.

بدأت شركتا لوك أويل الروسية وانبكس اليابانية بالحفر بنحوٍ جيّدٍ في الرقعة (10) في 2 نيسان عام 2016، لتُكمِلَ بعدها شركة بريميير أويل الريطانية وشريكتها باشنيفت الروسية في أبريل عام 2016 المسح السيزمي الميداني في الرقعة (12) كجزء من برنامج الاستكشاف الجيولوجي الذي وافقت عليه وزارة النفط وتم تحديد موعد الحفر والتنقيب في وقت متأخر من عام 2016، وتسيطر الشركة الروسية على (70٪) من حصة المشاركة، بينما تحمل شركة الاستكشاف والإنتاج النفطي القابضة (العراقية) حصة (30٪).

خامسا: الصادرات النفطية والإيرادات والصعوبات المالية لحكومة إقليم كردستان:

على وفق ما أفادت به التقارير الشهرية لوزارة الموارد الطبيعية لحكومة إقليم كردستان فإن الإقليم صدر (85.6) مليون برميل نفط خلال النصف الأول من عام 2016، وقد حصل على إيرادات مقدارها (2.8) مليار، وعلى الرغم من مما بينته هذه التقارير الشهرية -التي شهدت تحسنًا وتنظيمًا نوعًا ما- إلّا أنها لا تزال تعاني من عدة ثغرات خطيرة، وهذا أمر آخر يمكن إنعام النظر إليه في المستقبل.

صنفت وزارة الموارد الطبيعية لحكومة إقليم كردستان الصادرات إلى فئتين حتى نهاية كانون الأول عام 2016: الفئة الأولى: صادرات الحقول التي تديرها حكومة إقليم كردستان، والفئة الثانية: صادرات الحقول التابعة للحكومة الاتحادية المملوكة لشركة نفط الشمال العراقية؛ وبالتالي فإن حجم النفط المأخوذ والمصدر من الحقول التي تسيطر عليها شركة نفط الشمال من طريق حكومة الإقليم لم يتم دفع إيرادته إلى الحكومة الاتحادية، فضلًا عن أنّ ما يتم استحصاله من الإيرادات ليس واضحا أيضا؛ لأن الإيرادات الشهرية تشمل القروض، والمدفوعات، والإيرادات المحتجزة من قبل المشترين؛ بسبب المدفوعات المالية الماضية، التي كانت تُحدَّدُ سابقًا في أحيان -ففي أحد الأشهر شكلت أكثر من نصف عائدات التصدير المعلنة-، وفضلًا عمّا ذُكِر كله، تشمل الصادرات الشهرية الكميات المباعة من النفط المخزن سابقًا في جيهان، مما تسبّب في مزيد من التعقيد في حساب سعر التصدير؛ بسبب تقلبات الأسعار الشهرية، وربما هذا هو السبب وراء عدم التقارير الشهرية لوزارة الموارد الطبيعية التابعة لحكومة الإقليم على أسعار التصدير، إلا أنّها أُدرِجت بنحوٍ موجزٍ في تقرير شهر حزيران لعام 2016.

لقد تأثر حجم الصادرات والإيرادات بشدة من جراء تخريب خط أنابيب خلال الربع الأول من العام 2016، وأخيرًا تأثر صافي إيرادات الصادرات الشهرية حكومة إقليم كردستان بالدفع لمنتجي النفط الرئيسيين والثانويين، إذ ذكرت تقارير وزارة الموارد الطبيعية التابعة لحكومة الإقليم بأن الأخير قد دفع (398) مليون دولار للمنتجين الرئيسيين وكمية غير محددة للمنتجين الثانويين.

مع ترك الملاحظات السابقة جانبًا، كان معدل تصدير النفط خلال النصف الأول من العام 2016 في نفط الإقليم (471) ألف برميل يوميًا، وهو أقل بـ(79) ألف برميل يوميًا من المعدل المذكور في قانون الموازنة الاتحادية المقدر بـ(550) ألف برميل، وعلى هذا يكون العجز المالي الناجم عن هذا النقص في الإنتاج ثابتًا بالنظر إلى حقيقة أن سعر التصدير -بحسب ما ذكرته وزارة الموارد الطبيعية في الإقليم لشهر حزيران لعام 2016- كان أقل بـ(3.94) دولار للبرميل من سعر تصدير سومو لنفط الجنوب في الشهر نفسه. إن هذا أمر غير مألوف بالنظر إلى أن سعر تصدير الخامات الشمالية -ولاسيما مزيج كركوك- عادةً ما يكون أعلى من سعر النفط الجنوبي، إذْ كان متوسط سعر كركوك يبلغ (54.4) دولار للبرميل خلال شهر تشرين الأول عام 2014 -حينما تم استئناف تصدير هذا الخام بعد انقطاع دام ستة أشهر- وفي شهر أيلول من عام 2015 كذلك -حينما أوقفت حكومة إقليم كردستان تسليم عائدات التصدير؛ وبالتالي لم يُذكر أي شيء حول كميات النفط وقيم البيع لنفط كركوك من قبل وزارة النفط الاتحادية-، بينما كان سعر خام البصرة (45.75) دولار للبرميل، أي: أقلُّ بـ(8.65) دولار من نفط كركوك، الذي انخفض سعره مقارنةً بخامات البصرة بحدود (3.94) دولار للبرميل في شهر أيلول من عام 2015، ومن الواضح أن هذا الفارق في السعر يسبب خسائر مالية كبيرة لحكومة إقليم كردستان والعراق؛ وبالتالي يدعو للتشكيك في الأداء التسويقي النفط من قبل وزارة الموارد الطبيعية لحكومة الإقليم.

وكما ذكر سابقا، لم تكشف وزارة الموارد الطبيعية في الإقليم عن سعر التصدير في تقاريرها التي سبقت شهر حزيران من العام 2016؛ وبالتالي فإن استخدام نسب هذا السعر التفاضلي في الصادرات الشهرية من كانون الأول إلى آيار من شأنه أن يقلل عائدات التصدير من (2.84) مليار دولار إلى (2.42) مليار دولار، ويمثل هذا الفرق الذي يبلغ (419) مليون دولار مجموع قروض ومدفوعات حكومة إقليم كردستان خلال النصف الأول من العام نفسه -ذكرت وزارة الموارد الطبيعية في كردستان بأحد التقارير أن هذا المبلغ هو (350) مليون دولار ولم تذكره قيمته في تقرير آخر-، وهذا يشير أيضا إلى أن العجز المالي يبلغ (2.1) مليار دولار بعائدات التصدير في الموازنة (يساوي إيرادات التصدير تقريبا).

من المتوقع أن تكون ترتيبات الدفع المسبق من قبل وزارة الموارد الطبيعية في حكومة إقليم كردستان -التي وقعت مع بعض المشترين “غير المعروفين” في التقارير الشهرية- مشروطة بتسليم حكومة إقليم كردستان كميات محددة من النفط والقيم المالية وفقًا لهذه المصاريف المدفوعة، وقد اشتملت هذه الترتيبات على فائدة في حالة التخلف عن السداد؛ مما أدى إلى تراكم الديون، وهذه التفاصيل الدقيقة لم يتم عرضها على الشعب، ووفقًا للشركات الخاصة ذات الصلة، فإن المدفوعات الجزئية لمنتجي النفط الرئيسين يؤدي إلى تراكم الديون بنحوٍ أكبر، وتقدر ديون حكومة إقليم كردستان بنهاية شهر آيار للعام 2016 بـ(26) مليار دولار.

وفضلًا عن المدفوعات والقروض والمستحقات غير المدفوعة للمنتجين الرئيسين، فإن هنالك مطالبات تقدر بـ(1.98) مليار دولار من قبل شركة دانة للغاز تتعلق بسداد الإنتاج في حقول غاز خور مور وجمجمال -التي مُنحَت من قبل محكمة لندن للتحكيم الدولي في تشرين الثاني من عام 2015 ويجب أن تدفع قبل نهاية عام 2015- وقد ذكرت شركة دانة في بيان أن المطالب الخاصة المتبقية تقدر بأكثر من (11) مليار دولار للتدخل غير المشروع من قبل حكومة إقليم كردستان مع حقوق الشركة على المدى الطويل في حقول خور مور وجمجمال، وكرد فعلٍ على مطالبات الشركة التي حكمت المحكمة الدولية لصالحها نددت حكومة إقليم كردستان بحكم المحكمة، ولغاية الآن لم يتم الكشف عن الموقف النهائي بشأن هذه المطالب.

إن انخفاض أسعار النفط والقيود المفروضة على قدرة حكومة إقليم كردستان في تسديد الدفعات المستحقة لمنتجي النفط أثرت بنحوٍ خطير على الأوضاع المالية لهذه الشركات، إذ خفضت بعض الشركات من استثماراتها وأنشطتها التشغيلية، وأن بعضًا من هذه الشركات على وشك أن تفلس كشركة جولف كيستون التي أصبحت غير قادرة على سداد ديونها، التي ستخفض سنداتها بحوالي (85.5٪) في إطار الصفقة التي ستحول أكثر من (500) مليون دولار من الديون إلى أسهم، وبعد الإعلان عن هذه الصفقة تراجعت أسهم جولف كيستون بحوالي (47٪) في 14 تموز عام 2016، لتصل إلى (2.5) بنس في لندن بعد أن كانت (15) بنسا في بداية السنة، وكان أعلى مستوى لها هو (3.49) جنيه في عام 2012.

مما لا شك فيه، مع هذه المطالبات القانونية والديون المتراكمة المذكورة آنفًا، تبين الوضع الاقتصادي المقلق والقاتم والمجهول الذي سيعيشه على ما يبدو.

سادسا: قضايا البترول في الاتفاق بين العراق وصندوق النقد الدولي:

يقدم صندوق النقد الدولي -من خلال التقارير والمطبوعات والنشرات الإخبارية في العراق- معلومات مفصلة بشأن الاقتصاد العراقي واتفاق الاستعداد الائتماني.

يقدم صندوق النقد الدولي ضمن هذا الاتفاق قرضًا مقداره (5.34) مليار دولار لمدة ثلاث سنوات، مع التركيز على تنفيذ السياسات الاقتصادية والمالية لمساعدة البلاد في مواجهة انخفاض أسعار النفط وضمان استدامة دفع الديون.

يركز الاتفاق في أربعة عناصر رئيسة هي:

- خفض الإنفاق في الموازنة وإعادة الوضع المالي العام إلى حالة صحية والعمل على استقرار الديون.

- حماية الإنفاق على الجبهة الاجتماعية؛ لتسهيل حياة الناس الفقراء، والنازحين داخليًا واللاجئين في الخارج.

- تحسين نوعية الإنفاق العام ومنع تراكم الديون غير المسددة من خلال تحسين الإدارة المالية العامة.

- بدء عملية إعادة هيكلة البنوك المملوكة للدولة للحد من سيطرتها على النظام المصرفي، وبالتالي التخفيف من حدة المخاطر التي قد تواجه القطاع المالي والحفاظ على استقراره.

لم يتم مناقشة العناصر الأربعة المذكورة آنفًا في هذا التقرير؛ بل بدلًا من ذلك سنسلط الضوء على المسائل المتعلقة بموضوع قطاع البترول.

يضم الاتفاق مع صندوق النقد الدولي التزامات بشأن ثلاث قضايا تتعلق بقطاع البترول يتعيّن على العراق الإيفاء بها، وهذه القضايا تتمثل بالآتي:

- المتأخرات المالية لشركات النفط العالمية المشاركة في عمليات الاستكشاف والإنتاج النفطي:

يؤكد صندوق النقد الدولي على أن “متابعة الاستثمار في قطاع النفط يتم تمويلها أساسًا من تراكم المتأخرات النقدية لشركات النفط الدولية؛ ولهذا السبب تراكمت الديون على العراق لتصل إلى (3.556) مليار دولار كمتأخرات عليه دفعها لشركات النفط الدولية والمتعلقة بعقود تراخيص وزارة النفط في نهاية كانون الأول عام 2015، وقد ازدادت الديون إلى (4.67) مليار دولار في نهاية شهر أذار من العام 2016، تعهدت السلطات الاتحادية العراقية بسداد جميع المبالغ المتأخرة إلى شركات النفط العالمية بحلول نهاية أيلول من عام 2016، ووعدت بعدم السماح بتراكم أي متأخرات خارجية جديدة لضمان الحصول على الاستثمار النفطي وعائدات النفط في الوقت المناسب، ويتم تعريف المتأخرات المستحقة لشركات النفط العالمية كفواتير لشركات النفط العالمية مصادق عليها من قبل وزارة النفط، ويتم تسليمها بعد ثلاثة أشهر من إرسالها، ويضم اتفاق الاستعداد الائتماني معاير أداء محددةٍ ذات صلة بهذه العملية.

- شركة غاز البصرة:

دفعت وزارة النفط كل المتأخرات المستحقة عليها لعام 2015 لشركة غاز البصرة التي بلغت (204) مليون دولار، ودفعت الوزارة أيضًا المتأخرات المستحقة لعام (2016) التي تصل إلى (140) مليون دولار في نهاية شهر آيار، وستدفع كذلك مبالغ شراء الغاز في ما تبقى من عام 2016 التي ستصل إلى (700) مليون دولار خلال مدة (45) يومًا بعد إرسال الفواتير، وستستخدم الوزارة ما لا يقل عن (145) مليون دولار من ميزانيتها الاستثمارية لعام 2016 لتمويل المشاريع الاستثمارية في شركة غاز البصرة للحد من حرق الغاز.

- الصادرات النفطية لحكومة إقليم كردستان وتقاسم العائدات:

من أجل تسهيل تنفيذ ترتيبات تقاسم الموازنة، يفكر كلا الطرفين -الحكومة الاتحادية وحكومة إقليم كردستان- بالحصول على العائدات النفطية لحكومة الإقليم، التي تعتزم تدقيقها من قبل شركات التدقيق الدولية ابتداءً من الأول من تموز عام 2016، مع نقلها إلى الموازنة التي ستؤهل حكومة الإقليم لترتيبات تقاسمها.

وبرأيي المتواضع، فإني لا أرى أيَّ قضية من القضايا المذكورة آنفًا خالية من المشاكل؛ وبالتالي يجب أن يتم فحصها بدقة من قبل وزارة النفط؛ لضمان الامتثال لأحكام العقود المبرمة المتعلقة بالمسألتين الأولى والثانية وكذلك بالثالثة الأكثر أهمية، وعلى سبيل المثال: لا تحدد عقود الخدمة النفطية التي كانت تبرم في إطار جولة التراخيص الرابعة مواعيد نهائية لدفع كامل مستحقات شركات النفط العالمية، وبدلًا من ذلك تعتبر المستحقات غير المدفوعة لشركات النفط العالمية “كإيرادات” سيتم تأجيلها إلى الربع التالي، بدون فائدة (باستثناء التكلفة الإضافية)، ويستمر هذا حتى يتم دفع المستحقات بالكامل؛ لذلك فإن الإلتزامات بشروط اتفاق الاستعداد الائتماني قد ينتهك الأحكام التعاقدية بموجب عقود الخدمة المبرمة مع الشركات، والشيء نفسه ينطبق على مئات الصفحات من الوثائق القانونية المعقدة للغاية، والعديد من المشاريع المشتركة مع شركة غاز البصرة، وفضلًا عن ذلك -ونظرا لضخامة العجز المالي المتراكم- فمن المستبعد جدًا تخصيص (145) مليون دولار من الموازنة الاستثمارية لعام 2016 للدفع ما لم يتم تخصيص هذا المبلغ من قرض صندوق النقد الدولي في إطار اتفاقية الاستعداد الائتماني.

أما القضية الثالثة فهي أكثر صعوبة وتعقيدًا؛ لوجود تداعيات قانونية وسيادية، ولكونها تضم عناصر يمكن أن تشكل دعمًا لكفاءة تسويق النفط، وشروطًا مربحةً في صفقات حكومة إقليم كردستان والشركات الخاصة، وهذا يتطلب طرائقَ عمل مفصلة، ويحتاج إلى الشفافية والتدقيق والتحقُّق، وإلى إجراءات صارمة أيضًا، فضلًا عن أمور مهمة أخرى.

وعلى سبيل منهجية هذا الاستعراض فهو -بحكم طبيعته- تحليل قصير الأجل لعام 2016، مع التركيز على الأداء الفعلي خلال النصف الأول منه، واكتشاف آثاره على الجزء المتبقي من العام، وإنَّ جميع البيانات المستخدمة هنا هي من قاعدة البيانات الخاصة بي التي جمعتها على مرِّ السنين من مصادر رسمية مشار إليها في التقرير، ولم يتم توفير مراجع مفصلة، واستشهادات، وحواشي أو هوامش في هذه النسخة من التقرير.

المصدر: