د.مارك دي ويفر

ماهي التقارير العراقية لمعهد الدراسات الإقليمية والدولية (IIR)؟

توفر التقارير العراقية لمعهد الدراسات الإقليمية والدولية (IIR) تحليل على أرض الواقع للقضايا الأكثر إلحاحاً في العراق. وتهدف إلى رفد صانعي القرار والخبراء بالبحوث والتحاليل المحكمة حول سياسة العراق. إن هذه التقارير فريدة من نوعها وذلك لكونها تصنع داخل العراق وترتكز على العمل الميداني في البلاد فضلا عن البحوث ذات المصادر المفتوحة. التقارير العراقية لمعهد الدراسات الإقليمية والدولية هي بنات أفكار كل من “أحمد علي” و”كريستين فان دن تورن” وكلاهما لديه سنوات من الخبرة في إجراء البحوث والكتابة عن العراق وإقليم كردستان في العراق.

كما هو الحال في العديد من الإقتصادات التي تكون في حالة صراع قائم أو مابعد الصراع، إن القطاع الخاص في العراق يستند في المقام الأول إلى الموارد النقدية. والتمويل البنكي غير متوفر للجميع فيما عدا الشركات الكبرى التي يقتصر التمويل البنكي لها على تسهيلات السحب المكشوف فقط. بينما تستخدم الشيكات غالباً مابين الشركات داخل المدينة ذاتها، ويسيطر تحويل النقود عن طريق نقل النقود بشكل ورقي أو عن طريق شركات تحويل الأموال على نظام المدفوعات . إن معظم الأسر العراقية ليس لديهم حساب بنكي ، والأشخاص الذين يملكون مدخرات مالية يحتفظون بها على الأغلب بشكل حزم نقدية بالعملة الأمريكية (الدولار) في خزائن خاصة.

تلك الحالة تضع قيوداً ضخمة على النظام المالي لأنها عملياً تقوم باستبعاد دور النظام البنكي ذات الإحتياط الجزئي. إن نموذج الأعمال التجارية للمؤسسات العراقية مختلفة تماماً عن تلك البنوك في الدول المتقدمة والتي عادةً ما تحجز مبلغ بسيط من قاعدة الودائع كإحتياطيات على شكل نقود محفوظة في البنك أو على شكل حساب احتياط في البنك المركزي، ومعظم النقود التي تم إيداعها من السهل سحبها، وذلك لأن مودعي المال من المرجح أن يسحبوا مبالغ صغيرة من هذا المال في أي وقت.

إن البنوك الأهلية وشركات تحويل الأموال التي تخدم الاقتصاد النقدي في العراق ليس بإمكانها أن تعمل بنفس طريقة البنوك في الدول المتقدمة. فالبنوك الأهلية تخضع إلى سحب كمية أموال ضخمة وغير متوقعة من المودعين سواء بشكل فردي أو جماعي، أما شركات تحويل الأموال فهي لا تستقبل الودائع المالية على الإطلاق، ونتيجة لذلك، أصبح النظام المالي في العراق لتحقيق مخططات الاحتياط البنكي أمراً بائساً، تلك المخططات التي اقترحها علماء الاقتصاد النمساويين كوسيلة للقضاء على الدورات الاستثمارية لفترة الازدهار والكساد “1. ويشبه ذلك إلى حد كبير “النموذج المثالي للنظام المالي في المجتمع الحر” الذي اقترحه هويرتا دي سوتو حيث يوجد دعم احتياطي الودائع بنسبة 100%، ونظام بنكي حر (غير نظامي) وحرية اختيار العملة.

في حين أن جميع البنوك العراقية المملوكة للقطاع الخاص لا تمتلك نسبة المئة في المئة من ودائعها من النقد، وتلك الودائع المدرجة في سوق العراق للأوراق المالية (ISX) كانت نسبة الودائع النقدية وهي مجتمعة تبلغ 97٪ في نهاية عام 2014، وهو رقم مرتفع للغاية بالمقارنة مع نظيراتها من الدول. على مستوى النظام، فإن مجموع شركات تحويل الأموال والنقود المحفوظة في الخزائن خاصة يوازي النظام البنكي ذات الاحتياط الشامل حيث يوجد فيه كيانات مختلفة مسؤولة عن وظائف الحجز والدفع. كما أن شركات تحويل الأموال تشكل مثالاً للنموذج المثالي (النظام البنكي الحر) وذلك بسبب عدم وجود أنظمة تتدخل في مجال عملهم وتأثر “السمعة” على انضباطهم في العمل بشكل كبير. وأخيرا، فإن الدولرة (وهي عملية تحويل العملة العراقية إلى الدولار الأمريكي) الجزئية للاقتصاد تتيح للعراقيين حرية كبيرة في التعامل بالعملة.

ومن الدلالات المهمة لاحتياطي الودائع المئة في المئة هو أن الودائع تحت الطلب ليست متاحة لتمويل القروض، التي يجب أن يغطيها البنك المركزي. وبالنسبة للنمساويين فإن هذا هو أمر مرغوب فيه لأنه يحول دون إمكانية أن تقوم البنوك في خلق النقود التي من شأنها ازدهار الاستثمار التي يغذيها الائتمان، وفي الحقيقة هذ لا يشكل مشكلة في العراق. كانت الأحداث في العراق التي أدت إلى زيادة نسبة الاستثمار هو نتيجة لارتفاع أسعار النفط وليس نتيجة فائض الائتمان “.2

في واقع الحال فإن الأمر ليس كذلك، إذ يشتكي العراقيون في بعض الأحيان بأن حسابات ذات الاحتياطي الشامل أو الخزائن الخاصة هي غير متاحة للاقتصاد “الحقيقي”. بغض النظر عن الشكل الذي يتخذه المال فإنه لا “يتدفق” في السلع المادية. إذ أن التجارة والاستثمار لا تقومان بتغيير وسيلة تحويل الأموال إلى سلع، إذ أنها تقوم ببساطة بتحويلها من المشترين إلى البائعين. يلعب النقد نفس الدور في نظام المدفوعات بغض النظر إذا كانت متوفرة أو غير متوفرةً ليتم سحبها. فهي لا تقف مكتوفة اليدين أبداً.

ما يجعل واقع العراق مريراً هو ليس سياسة المدينة الفاضلة النقدية التي اقترحها هويرتا دي سوتو وغيره من علماء الاقتصاد النمساويون بل هو غياب سيادة القانون، فإن انعدام وجود رقابة فعالة على البنوك تؤدي إلى عدم تأكد مودعي المال بأن أموالهم في مكان آمن، الأمر الذي يجعل من الصعب على البنوك بأن تكون حامية لنقود عملائها. وفي بلد حيث يعد السطو المسلح من الأحداث اليومية فقد أدى ذلك إلى ارتفاع في تكاليف المعاملات المرتبطة بحراسة ونقل الأموال. دون تنفيذ موثوق للعقود فأنه من المستحيل للوساطة المالية أن تتم من خلال صناديق الاستثمار الموحدة والتي يدعي النمساويون بأنها من الممكن أن تكون بديلا عن القروض البنكية في النظام ذات الاحتياطي الشامل. وعوضاً عن ذلك، فيجب أن يقتصر التمويل المتوسط وطويل الأمد إلى حد كبير بين الأطراف التي تعرف بعضها بعضاً بشكل شخصي، في حين أن اقتراح هويرتا دي سوتو قد يكون التصور الأمثل في بلد لديه مؤسسات قانونية وتنظيمية قوية، فإن النسخة العراقية من هذا الاقتراح ما هو إلا ملاذ أخير. إن أفضل ما يمكن تحقيقه هو من خلال “طلبات الشراء الخاصة” في ظل غياب إدارة حكومية موثوق بها.

أما لما تبقى من هذا التقرير، فهو يوضح كيف أن الأعمال البنكية ذات الإحتياط الشامل قد أصبحت قاعدة أساسية في القطاع الخاص في العراق واستكشاف بعض من الآثار المترتبة على عملية صنع السياسات. يوضح الجزء الأول سبب ميل بنوك القطاع الخاص العراقية إلى عقد مستويات أعلى لاحتياطي الودائع من نظرائهم من البلدان المتقدمة على الرغم من عدم وجود أي شروط رسمية لدعم الاحتياطي الشامل. أما الجزء الثاني فهو يوضح إمكانية أن تسمح شركات تحويل الأموال للقطاع الخاص الذي يملك المال بالسيطرة على الدور الذي تقوم به الودائع عادة في نظام المدفوعات، مما يسمح للذين يحتفظون بالنقود في مخازن خاصة بأن تكون بمثابة نوع من “الإحتياطي المنزلي” . الجزء الثالث يبحث في البنك المركزي ويشرح سبب انعدام فعالية السياسة التقليدية النقدية والرقابة التحوطية، وأنظمة مكافحة غسل الأموال في ظل الأوضاع الحالية في العراق. وأخيرا، يختتم الجزء الرابع مع “ثاني أفضل” برهان “للنموذج المثالي ” للنمساوي هويرتا دي سوتو.

1- الأعمال البنكية ذات الإحتياط الشامل كملاذ أخير 3

في حين يطلب البنك المركزي العراقي (CIB) بأن تسيطر البنوك الخاصة على ودائعها كإحتياطي بنسبة 15%، إلا أن معظمها تسيطر بشكل محكم على ودائعها بنسبة 50%. وعلى عكس البنوك الأجنبية، فإن النقود ومايعادلها، وليس القروض ، هي أحد أكبر أصول البنوك الخاصة العراقية كما لو أن ذلك يعد إنجاز للبنوك الخاصة بأنها أصبحت إحدى المؤسسات المالية الأكثر سيولة في العالم .

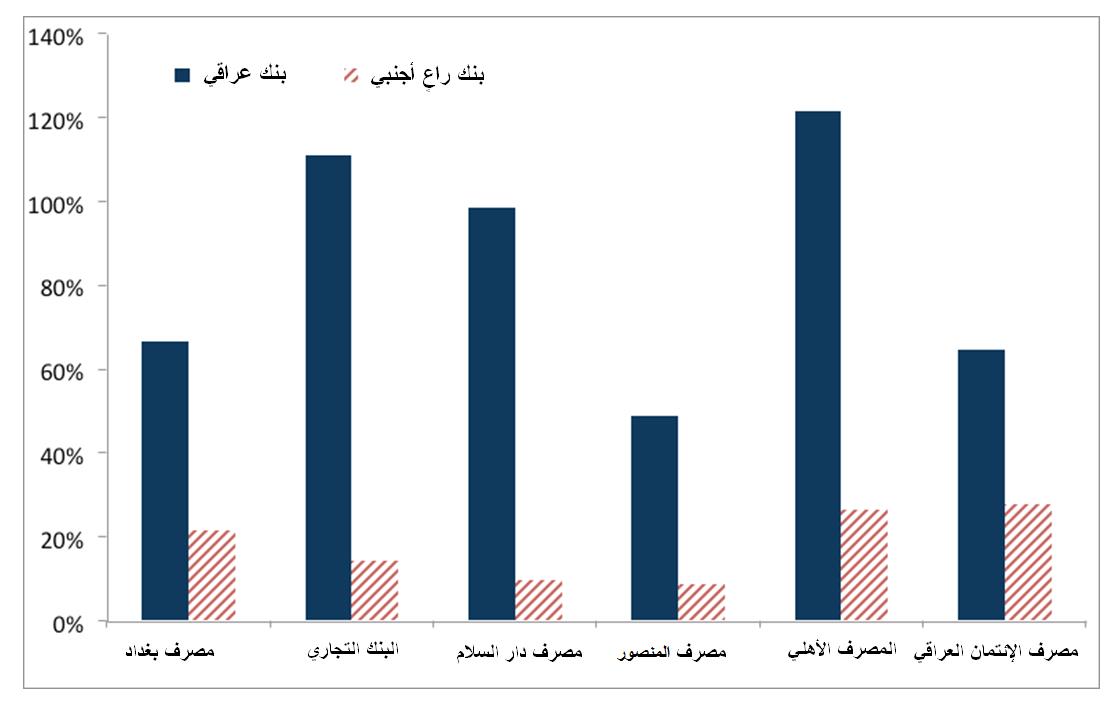

فالننظر إلى البنوك الستة المدرجة في سوق العراق للأوراق المالية (ISX) حيث أن كبار حاملي أسهمها كانت بنوك أجنبية وذلك إلى نهاية عام 2014 (انظر الشكل 1). تراوحت نسب الودائع النقدية من 9٪ إلى 28٪ للبنك الراعي مقابل 49٪ لتصل إلى 121٪ للفروع التابعة للبنك وإن الأصول المالية تغطي نسبة 86٪ من الودائع. أمَا بالنسبة للبنوك المذكورة والمسيطرة محلياً، فقد كان الرقم أعلى من ذلك ليصل إلى 105٪.

سيخبرك مدراء البنوك في العراق بأنهم سيحتاجون إلى مبالغ مالية لسد حاجة السحوبات الضخمة غير المتوقعة من قبل العملاء الذين أودعوا المال. ولكن هذا ينطبق على جميع البنوك في العالم. فلماذا يتوجب على مقرضي المال العراقيون أن يكون لديهم سيولة مالية أكبر من نظرائهم في بلدان أخرى؟

لا يبدو أن سلوكهم غريب جداً عند النظر في حقيقة أن العراق يفتقر إلى سوق عمل ما بين البنوك. إذ عادة تستطيع البنوك التي تعاني من سيولة مالية الإقتراض من بنك آخر لديه فائض من المال. طالما أن السندات المقدمة من العملاء لا تتغير ، فسحب المال من البنك (أ) يتحول إلى ودائع في البنك (ب) مع ضمان أن المبلغ الذي طلب من البنك (أ) يمكن بسهولة أن يتوفر على المدى القصير.

أمّا في العراق، فإن تعرض أحد البنوك إلى نقص في السيولة النقدية سيضطر نظرياً إلى الاقتراض من البنك المركزي العراقي. وهذا يعد بديلاً أكثر إزعاجاً من إمكانية الاقتراض من بنك تجاري آخر، ومع ذلك، فإن ذلك لم يحدث على أرض الواقع. عندما تشعر المؤسسات في البلدان المتقدمة بأنها ستكون في مشكلة، سيكون لايزال بإمكانها أن تصل إلى الأموال في السوق بين البنوك شريطة أن تكون مستعدة على إعادة تلك الأموال مع سعر فائدة كبير. ومع ذلك فإن البنك المركزي هو المقرض والمنظم لحركة البنوك الأخرى على حد سواء، إذ أنه لن يوفر سيولة مالية لمن يدفع مبلغ أكبر بغض النظر عن الظروف، وهذا ينطبق بشكل خاص على البنك المركزي العراقي، الذي يفتقر إلى قوى الرقابة القوية من السلطات النقدية في الدول الأخرى. وهذا ما يجعله من السهل أن يتم استغلاله من قبل البنوك التجارية ذات السمعة الجيدة.

وبالطبع إن جميع ما ذكر يطرح سؤالاً: لمَ لا يوجد سوق بين المصارف في المقام الأول؟ أليس بإستطاعة البنك المركزي أن يضع نظاما يتيح للبنوك أن تقدم قروضاً قصيرة الأجل لبعضها البعض؟. يبدو أن المشكلة هي جزئياً نتيجة للدور المهيمن للبنوك الحكومية في الدولة، التي تمثل مجتمعة الغالبية العظمى من الودائع على نطاق النظام، فبدون مشاركتهم، فإن فكرة سوق بين البنوك لن تتطبق. لن يكون هناك أي ضمان بأنه في نهاية يوم معين بألا تتعرض البنوك الخاصة مجتمعة إلى عجز مالي في حين أن البنوك الحكومية قد يكون لديها فائضا من المال. وفي السوق حيث يشارك فيه البنوك الخاصة فقط، قد يكون هناك بنك لديه أموال فائضة ولكنه لن يكفي لتلبية الطلب من تلك البنوك التي تعرضت للعجز المالي.

إذاً لماذا لا تشارك البنوك الحكومية في السوق؟ لسوء الحظ، فإن ذلك لن يكون أمراً جيدا، فبشكل مشابه للشركات التي تمتلكها الدولة بشكل عام، بإمكان هذه البنوك أن تعول دائما على أن يتم إنقاذها إذا تعرضت للمشاكل. وهذا يعني أن المقرضين بين البنوك من المرجح أن يتصرفوا بتهور، مما يجعل الأموال متاحة لأي شخص مستعد لدفع سعر فائدة أكبر بغض النظر عن المخاطر التي سيتعرض لها الطرف المقابل. وستكون النتيجة الحتمية زيادة في نسبة القروض المتعثرة في البنوك التي تمتلكها الدولة والتي ستؤدي إلى ضرب ميزانية الحكومة.

من الممكن أن يكون هناك احتمال بأن المبالغ التي تم سحبها في يوم معين ستعود إلى النظام البنكي على شكل ودائع جديدة، وقد تحفظ تلك الأموال في المنازل عوضاً عن ذلك. قد يكون ذلك صحيحاً، فعلى سبيل المثال، الأمر الذي حدث خلال أزمة سيطرة تنظيم الدولة الإسلامية في شمال غرب العراق في صيف عام 2014. فطالما أن الوضع الأمني غير مستقر، فإن البنوك يجب أن تكون على استعداد لتلبية الارتفاع المفاجئ وغير المتوقع لعمليات سحب المال في أي لحظة.

إن الحاجة إلى الاحتفاظ بالمال في خزائن البنك واحتياطات البنوك المركزية يشير بطبيعة الحال إلى أن العمل الرئيسي في البنوك الخاصة لا يمكن أن يكون إقراض المال المتوسط أو بعيد الأمد. بدلاً من ذلك فتقتصر أنشطتها إلى حد كبير إلى تداول العملات الأجنبية وتحويل الأموال وتوفير تسهيلات السحب على المكشوف وخطابات الاعتماد للمستوردين، وسندات الأداء لمقاولي البناء. وكما يتصور خبراء الاقتصاد النمساويين حال البنوك ذات الاحتياطي الشامل، فإن القروض نادراً ما ستتجاوز على حقوق حاملي الأسهم.

في معظم البلدان، فإن البنك الذي يملك أكثر من نصف ودائعه على شكل أموال نقدية فهو يعتبر بنك ذو إدارة سيئة للغاية. أما في العراق فإن الأمر معاكس تماماً، فالبنوك التي تملك أموال نقدية قليلة فهي معرضة لخطر الفشل. مثال على ذلك بنك الوركاء هو أحد أسوأ حالات فشل البنوك في العراق في السنوات الأخيرة. احتل بنك الوركاء فيما مضى المرتبة الأولى من حيث إجمالي الأصول، ولكن البنك المركزي العراقي قد استولى عليه وتم إلغاءه من لائحة البنوك المشتركة في البورصة في عام 2011. فقد انخفضت نسبة الودائع النقدية التي بلغت 79% في عام 2009 إلى 12% في نهاية الربع الثاني لعام 2010- وهو ليس مستوى ينذر بالخطر وفقاً للمعايير الدولية ولكنه يعد أمراً مهلكاً في العراق- وبحلول الربع الثاني من عام 2011، عندما نشر البنك آخر بياناته المالية، فقد انخفضت النسبة إلى 1٪ فقط.

2 – شركات نقل الأموال و”الاحتياطي المنزلي“

تلعب شركات تحويل الأموال، والمعروفة باسم الحوالات باللغة العربية، دورا رئيسيا في نقل الأموال بين المدن العراقية والدولية. إذ تعتمد أرباحها بالكامل من خلال التحويلات المالية وتداول العملات الأجنبية. نادراً ما يستخدم البعض البنوك ، ويحفظون معظم أو كل أموالهم على شكل أوراق نقدية. والبعض الآخر لديهم علاقات أكبر مع المؤسسات المالية المحلية ، فضلا عن أولئك الذين يتعاملون مع المساهمين الرئيسيين الذين تربط بينهم صلات شخصية.

تميل هذه الشركات إلى الوجود في الأسواق الشعبية، التي غالباً ما تشغل أسواق المباني المتواضعة وتحتوي تلك المكاتب على منضدة وآلة لعد النقود ، وبضعة كراسي وطاولة. وبينما تظهر تلك المكاتب بشكل متواضع، إلا أنها تعمل إلى حد كبير خارج النظام المالي الرسمي، وهم مشاركون في شبكة مالية عالمية معقدة للغاية تتشابه إلى حد كبير مع تلك المستخدمة لمعالجة المعاملات المصرفية التجارية. فعلى سبيل المثال فإن متوسط حجم التداول اليومي في المكاتب متوسطة الحجم في السليمانية يقال بأنها تبلغ أكثر من مليون دولار امريكى.

وعلى عكس ما يعتقده العديد، فإن عملية تحويل المال لا تتضمن نقل فعلي للنقود . فعندما يقوم المرسل بإعطاء المال لشركة تحويل الأمول (أ) ، فإن (أ) سترسل تعليمات إلى إحدى الشركات في مكان آخر، فلندعوها (ب) ، والتي ستطلب منها أن تقدم المال إلى المتلقي ، الذي سيكون عليه أن يحمل نوع من إثبات شخصية وكلمة السر . ولذلك فإن المال لا يتحرك أبداً بل هو عملية بسيطة والتي ستنتهي بأن الشركة (أ) سيكون لديها زيادة في رصيدها النقدي وأما الشركة (ب) سيكون لديها نقص في رصيدها.

تركز الدراسات حول مكاتب التحويلات المالية الدولية مثل باساز (2003) وشيفر (2008) ومايمبو (2013) على دور النقل الفعلي للأموال أو السلع القابلة للتداول أو نقل الأموال بين الودائع البنكية للتأثير على التسويات بين شركات تحويل الأموال. ويقول مخبرينا في الأسواق الشعبية في السليمانية، إن غالبية الأرصدة المستحقة لم تحسم بهذه الطريقة، وإنما من خلال عملية دفترية.

في أبسط الحالات، فإن انعدام التوازن بين المرسل والمتلقي قد ينعكس من خلال تحويل أموال في وقت لاحق من الشركة (ب) إلى الشركة (أ). فإذا قامت الشركة (ب) بتحويل أموال إلى الشركة (أ) فإن العجز المالي لدى (ب) يمكن إنهاؤه عندما يستلم المال من العميل ، بينما الفائض لدى (أ) قد يختفي عندما يدفع المال للشخص الذي سيستلم المال.

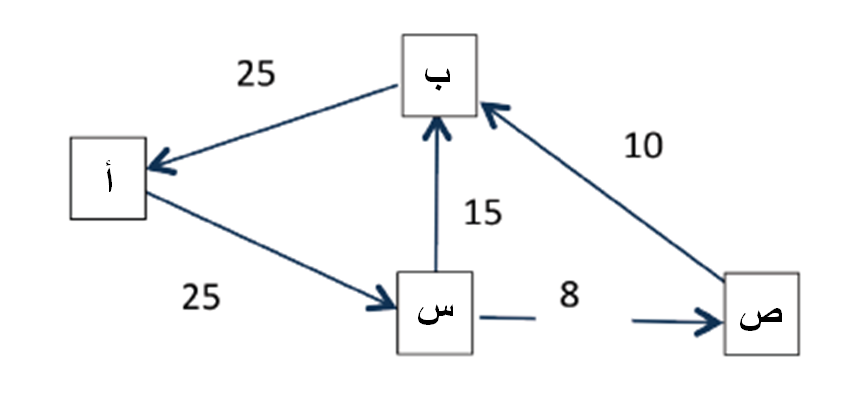

وبطبيعة الحال فإن التحويلات الواردة والصادرة نادرا ما تعوض بعضها البعض بهذه الطريقة. ففي حالة أكثر واقعية، فإن التسوية بين شركات تحويل الأموال تشمل أطراف عديدة . فلنفرض أن (ب) عليها دين مقداره 25$ من (أ) وهو مجموع صافي التحويلات من (ب) إلى (أ) . وفي الوقت ذاته، ربما أن الشركة (س) عليها دين مقداره 15$ من (ب) والشركة (ص) عليها دين مقداره 10$ من (ب) ، و(س) عليها دين مقداره 8$ من (ص) ، و(أ) عليها دين مقدراه 25$ من (س) (انظر إلى الشكل 2) . فإن التسوية ما بين هذه الشركات يمكن أن تكون كما يلي:

1- تلغي الشركة (أ) دينها البالغ 25$ مع (ب).

2- تلغي الشركة (ب) دينها البالغ 15$ و10$ مع (س) و (ص) .

3- تلغي الشركة (ص) دينها البالغ 8$ مع (س) .

4- تلغي الشركة (س) دينها البالغ 25$ مع (أ) .

من السهل أن نرى كيفية عمل هذه الطريقة إذا أخذنا في الاعتبار التأثير على كل شركة لتحويل الأموال على حدة:

1- لم تعد الشركة (أ) تدين مبلغ 25$ للشركة (س) ولم تعد تستحق مبلغ 25$ من الشركة (ب).

2- لم تعد الشركة (ب) تدين مبلغ 25$ للشركة (أ) ولم تعد تستحق ما مجموعه 15$ +10 $ = 25$ من كل من الشركة (س) والشركة (ص) .

3- لم تعد الشركة (س) تدين مبلغ ما مجموعه 15$ + 8$ = 23 $ من كل من (ب) و(ص) ولم تعد تستحق مبلغ 25$ من الشركة (أ). وبناءاً على ذلك فإنه سيتبقى مبلغ 25$ – 23$ = 2$ كرصيد الدائن للشركة (س) في هذا النظام، والذي من الممكن أن يتم القضاء عليه من خلال الدفع من قبل الشركة (ص)

4- لم تعد الشركة (ص) تدين مبلغ 10$ للشركة (ب) ولم تعد تستحق مبلغ 8$ من الشركة (س) مما يتبقى في رصيد المدين (ص) 10$ – 8$ = 2$ ، والذي من الممكن القضاء عليه من خلال دفع هذا المبلغ للشركة (ٍس) .

ومن خلال تلك العمليات، فقد تم تخفيض الإلتزامات على نطاق المنظومة ومجموعها $ 83 إلى 2$ فقط وهي القيمة المتبقية بين شركتي (س) و(ص).

في الأسواق الشعبية في السليمانية – ومن المفترض في أماكن مشابهة أخرى في العراق – فإن مثل هذه التدابير يتم إجراءها بشكل مباشر بواسطة المراسلين أو عن طريق تدخل وسطاء الذين يقومون بتسوية الحسابات بين شركات تحويل الأموال . لا يتعامل هؤلاء الوسطاء بالمال النقدي ولكنهم يسعون للحصول على نسبة من اللجان المرتبطة في عملية تحويل الأموال التي يحاولون تسويتها. لم يسمع مخبرينا عن أي شركة تستخدم رأسمالها الخاص في تسوية ديون شركة تحويل الأموال. 4

بالنسبة لشركات تحويل الأموال مثل (أ) و(ب) التي تبدأ بوجود أرصدة الدائنة والمدينة متساوية بالمقدار، فإن التسوية ما هي إلا مجرد عمل موازنة للمدخلات المحاسبية. وأما بالنسبة للتسويات المادية لا تحدث إلا في حالات مثل تلك التي حدثت بين شركتي (س) و(ص) حيث يوجد صافي أرصدة غير صفرية لدى شركتي تحويل الأموال منذ البداية. وحتى في هذه الحالة فإن التسوية المادية لن تكون ضرورية.

غالباً ما يكون لدى شركات تحويل الأموال رصيد صغير مشترك مع بعضها البعض الأمر الذي يجعل انتهاء عملية القيد المحاسبي أمرا ممكناً على مدى أكثر من فترة واحدة. للتأكد من حدوث تلك العملية في الوقت المناسب فإن وضع استراتيجية مشتركة لذوي الأرصدة المدينة هو لهدف تقليل التحويلات أو إيقافها بشكل كامل إلى الجهة المقابلة، ويمكن تحقيق ذلك عن طريق رفع نسبة العمولة على التحويلات الصادرة أو رفضها بشكل مؤقت. وبالمثل فإن الجهة ذات الرصيد الدائن بإمكانها أن تقلل من نسبة الفائدة أو تتنازل عنها نهائياً لتحفز عمليات تحويل الأموال الصادرة منها. ومع مرور الوقت، فإنه سيتم تخفيض انعدام التوازن إلى الصفر إذ أن المدين سيدفع مبالغ نقدية للمستفيدين من التحويلات الواردة للدائنين.

لدى شركات تحويل الأموال القدرة على التحكم في حجم معاملاتهم، ويعني ذلك أن تلك الشركات لديها قدرة في السيطرة على التدفقات النقدية بشكل أكبر من البنوك التي يتوجب عليها أن تدفع الأموال للمودعين حين يطلبون ذلك بغض النظر عن حجم صافي السحب المطلوب. إن شركات تحويل المال لا تتعرض لنفس الوضع كما في البنوك، فإن لم يكن لدى الشركة نقود كافية فبإمكانها عدم قبول أي تحويلات واردة فإذا لم تفعل ذلك فإنه من الممكن أن تفقد مصداقيتها وعملها نتيجة لذلك، ولكنها على الأقل لن تتعرض لخطر إفلاس البنوك.

وذكر مخبرينا أن التسوية عن طريق الوسطاء تتم عادة بشكل يومي في المدن الكبرى، وأسبوعيا في المدن الصغيرة ذات المعاملات الأقل حجماً. إن شبكة الوسطاء تشكل نطاقاً دولياً، فحتى التسويات المالية بين شركات تحويل الأموال المحلية من الممكن أن يتم تسويتها في مراكز إقليمية مثل دبي وإسطنبول أو حتى في بعض الأحيان في مناطق بعيدة مثل شنغهاي وبكين.

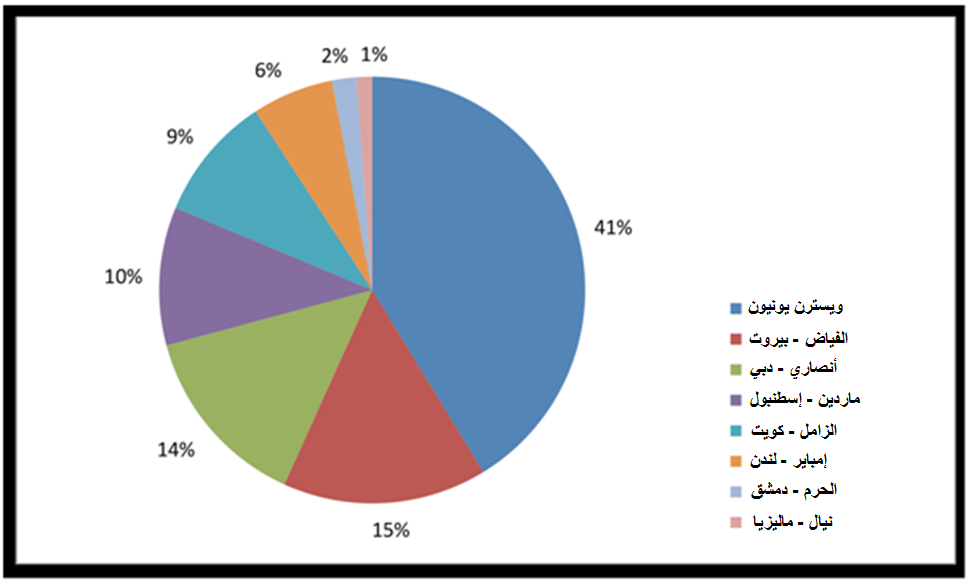

بإمكاننا تكوين فكرة عن الأهمية النسبية لشبكات الوسطاء في الخارج من التقرير السنوي الصادر عن الشركة العربية المتحدة للتحويل المالي (MTUA) وهي رابع أكبر شركة من الأربعة عشر شركة مسجلة في سوق العراق للأوراق المالية من حيث الإيرادات. يبين الشكل 3 المبالغ المستحقة من ثمانية مراسلين أجانب والتي تمثل مجموعها 39%. 5

كما قد يتوقع المرء فإن شركات تحويل الأموال الواقعة في مراكز مالية إقليمية لها أسهم أكثر بعد شركة ويسترن يونيون التي لها عمليات واسعة النطاق في العراق. ويشير موقع ويسترن يونيون الإلكتروني إلى وجود 75 مركزاً لتحويل المال في العراق ، و8 فروع منها هي للشركة العربية المتحدة لتحويل الأموال في بغداد.

إن شركات تحويل الأموال تشبه البنوك ليس فقط في عملهم كمتعهدي نظام المدفوعات بل أيضاً كمقدمي قروض قصيرة الأجل. وهي ليست فعّالة فقط بمنح قروض إلى شركة تحويل المال المقابلة لها والتي تشترك معها بأرصدة دائنة مستحقة، بل بإمكانها أيضا تمويل التحويلات الصادرة للعملاء المعروفين وهي خدمة قد تشبه تسهيلات البنك في السحب المكشوف. وقالت إحدى شركات تحويل الأموال في الأسواق الشعبية في السليمانية أنه بإمكانها أن تغطي من 10٪ إلى 100٪ من فائدة مبلغ التحويل، من دون ضمانات، لفترة تصل إلى عشرة أيام.

الفرق الرئيسي بين شركات تحويل الأموال والبنوك هو أن الأولى لا تقبل الودائع وهم أيضاً لا يحتفظون بالأرصدة النقدية كتمويل مسبق للتحويلات المالية المستقبلية المتوقعة. إن دور البنوك الطبيعي هو حفظ أموال العميل بناءاً على رغبة العميل نفسه، الذي قد يتنازل عن دور البنك في السيطرة على أمواله عندما يتخذ قرار نقل أمواله.

قد نعتقد أن جميع عملاء شركات تحويل الأموال يمتلكون احتياطي ودائع منزلية 100%. إن أخذنا هذا الأمر مع نتائج خدمات شركات تحويل الأموال بعين الاعتبار فإن ذلك سيشكل أبسط أشكال النظام المصرفي. ومن الواضح أن هذا ليس تدبير أمثل لمعظم الاقتصادات في العالم، ولكنها إحدى الأمور الناجحة بشكل متميز في القطاع الخاص في العراق لحفظ النشاط الاقتصادي من الانهيار في بيئة تتواجد فيها القليل من الضمانات القانونية الفعالة أو الأنظمة الحكومية.

3- الآثار المترتبة على السياسة النقدية والرقابة البنكية

الأعمال البنكية ذات الإحتياط الشامل لها انعكاسات هامة على إدارة السياسة النقدية والرقابة المصرفية. وفي العراق، فإن معظم الأدوات المتاحة للبنوك المركزية والهيئات التنظيمية فيه هي غير مناسبة أو غير فعّالة في بلدان أخرى، وفي بعض الحالات، فإن تطبيق تلك السياسات ستكون مضرة.

على سبيل المثال إن طبقنا سياسة سعر الفائدة في بلد لديه قطاع مصرفي متطور، فإن رفع أسعار الفائدة من شأنها أن تبطئ نمو الاقتصاد من خلال خلق عاملا مثبط للأفراد والشركات. وأمّا خفض أسعار الفائدة فسيكون لها تأثير معاكس. في العراق، فإن مثل هذه التدابير لن تسبب اختلافاً كبيراً وذلك بسبب انخفاض نسبة الإقراض للقطاع الخاص. كما أنها لن تؤثر كثيرا على القطاع الحكومي، إذ أن انعدام وجود قيود صعبة للميزانية تعني أن قرارات عملية الإقراض لن تعتمد على أسعار الفائدة.

وينطبق الشيء نفسه من التغييرات في معدل احتياطي الودائع المطلوبة والتي تعد إحدى أنجح أسلحة البنك المركزي في العديد من البلدان النامية. أمّا بالنسبة للبنوك المغطاة بالكامل بالنقود واحتياطيات الودائع، فإنها تصرفت بنفس أسلوب البنك المركزي العراقي في الأول من أيلول عام 2010 في خفض معدل الاحتياطي من 20٪ إلى 15٪، وهو حدث غير هام.

في العراق فإن الوسيلة الفعالة للسيطرة على عرض النقود هي من خلال التحكم بسعر الصرف، وذلك لأن النقود تنشأ بشكل رئيسي من تحويل البنك المركزي للدولارات من صادرات النفط الحكومية إلى العملة المحلية. فإذا رفع البنك المركزي العراقي سعر صرف الدينار العراقي مقابل الدولار الأمريكي، فإنه سيتم إضافة دينار إضافي مقابل كل دولار تشتريها من الحكومة. وإذا قامت بتخفيض سعر الصرف فإن معدل نمو المعروض النقدي سيتباطأ.

بما أن استقرار سعر الصرف هو أحد الأهداف الرئيسية للبنك المركزي العراقي، فإن استخدامه لسعر الصرف لإدارة الاقتصاد الكلي كان محدوداً. وإضافة إلى ذلك فقد أصبح سعر النفط هو المحرك الرئيسي لعرض النقد العراقي. فعندما يرتفع سعر النفط، سيكون لدى وزارة المالية المزيد من الدولارات ليتم تحويلها إلى الدينار العراقي مع البنك المركزي. إذا كان سعر الصرف ثابتاً ولم يتغير، فإن مزيدا من الدنانير العراقية يجب توفيرها ليتم لشرائها الأمر الذي سيؤدي إلى زيادة معروض النقد. وبالمقابل فإن هبوط أسعار النفط سيكون له تأثير معاكس.

إن الرقابة التحوطية القائمة على أساس نسب البنك لرأس المال هي غير مناسبة في السياق العراقي أيضاً. بالنسبة للبنوك ذات القروض الضخمة فإن نسب كفاية رأس المال (على سبيل المثال؛ رأس المال الأساسي للأصول المحفوفة بالمخاطر) هو أمر ضروري لأنها تقيس نسبة الخسائر الناجمة عن القروض المتعثرة. أمّا في العراق فإن هذه النسب ليست ذا صلة وإن الصفة المشتركة قد تكون معدومة. ونظراً إلى أن مخاطر السيولة النقدية وليس المخاطر الائتمانية هو القضية الأساسية، فمن الواضح إن إيداع المال هو أفضل مؤشر للمنظمين للمراقبة.

تستند سياسة البنك المركزي العراقي بالنسبة للبنك ولرأس مال شركة تحويل الأموال على مستويات رأس المال بشكل مطلق. فعلى سبيل المثال، لقد طلب من جميع البنوك الخاصة زيادة رأس المال إلى 100 مليار دينار عراقي بحلول منتصف عام 2011، و150 مليار دينار عراقي بحلول منتصف عام 2012، وإلى 250 مليار دينار عراقي بحلول منتصف عام 2013. وبالمثل فقد طلب البنك المركزي العراقي في الآونة الأخيرة من شركات تحويل الأموال إلى زيادة رأس المال إلى 45 مليار دينار عراقي. وليس واضحاً ما إذا كان من الممكن تبرير تلك السياسات على أسس الحيطة. ولكنها تبدو وكأنها محاولة لإجبار البنوك على زيادة معدلات الإقراض، وإجبار البنوك الصغيرة إلى الاندماج مع بعضها البعض (وهو أمر لم يحدث بعد) فضلا عن تقليص عدد شركات تحويل الأموال.

في بعض الحالات، إن إصرار البنك المركزي العراقي على زيادة رأس المال أدى إلى زيادة في كمية رأس المال على حساب الجودة. ويقال إن معظم حاملي الأسهم قد استخدموا حسابات الائتمان الشخصية من بنوكهم من أجل شراء أسهم جديدة خاصة بهم والمشكلة في هذا الموضوع هو في حال عدم تمكن العملاء من تسديد ديونهم للبنك الأمر الذي سيؤدي إلى خسارة البنك مما يؤثر على رأس ماله. وبالمثل، فإن سياسة لجنة مكافحة غسل الأموال في البنك المركزي العراقي (AML) كانت لها عواقب غير مقصودة في بعض الأحيان. فعلى سبيل المثال في عام 2012، قدم البنك المركزي أنظمة جديدة تتطلب من أي شخص يريد شراء العملة الأمريكية بسعرها الرسمي أن يقدم أدلة تبين الغرض من استخدام تلك العملة. وبدلا من عرقلة تدفق المال غير المشروع إلى إيران وسوريا، فإن الأنظمة الجديدة قامت بخلق سوق معتمد لإصدار قوائم الشحن الخاصة بالحكومة العراقية، والتي يمكن استخدامها كمستند لإثبات وجود صفقة مشروعة لعملية تحويل المال. أدت هذه السياسة إلى منح فرصة للمسؤولين الحكوميين باستخدام الأختام الرسمية لتحقيق ربح سريع عن طريق ختم وثائق مزيفة.

ومن المشكوك فيه أن لجنة مكافحة غسل الأموال ستكون فعالة في الاقتصاد النقدي العراقي، حينما طلبت من البنوك العمل على اتخاذ التدابير المثلى الخاصة بمكافحة غسل الأموال عند استخدام شبكات اتصال سلكية بين الوحدات مصرفية، إن هذا لا يؤدي إلى لجوء الإرهابيين فقط لإستخدام شركات تحويل المال بل سيؤدي إلى لجوء الأشخاص العاديين إلى استخدام تلك الشركات أيضا. كما إن ملئ الوثائق المطلوبة من قبل البنك هو مجرد مضيعة للوقت . ولا يمكن أن يكون ذات معنى أن تقوم بإلغاء دور شركات تحويل الأموال. فإنها لن يكون بإمكانها تطبيق متطلبات “اعرف عميلك” لعملاء الشركة الذين يتعاملون معها بالنقد فقط وبالتالي فإنه لن يكون هناك أثر ورقي لهم.

4- الإستنتاج

في البلدان المتقدمة، أصبح استخدام المال النقدي في جميع المعاملات وحتى أصغرها أمراً يدعو للريبة. وفي الولايات المتحدة الأمريكية، إذا حاول شخص ما أن يجري عملية شراء ضخمة باستخدام ورقة نقدية بقيمة 100$ فإنه من المحتمل أن يكون مجرماً. وتركز معظم التغطية الإعلامية الأجنبية الخاصة بشركات تحويل الأموال بوصفهم كممولين للإرهاب. وفي الآونة الأخيرة ظهرت دعوات متزايدة من أجل القضاء على الأوراق النقدية ذات 100$ و 500€ )نيويورك تايمز 2016).

إن إدراك الواقع النقدي المرير في العراق يتيح لنا رؤية الجانب الإيجابي من المال النقدي، ففي الوضع الذي تكون فيه التدابير والأنظمة الحكومية غير فعالة فإن الاقتصاد القائم على النقود لن يكون سبيلاً للإرهابيين ومهربي المخدرات في المقام الأول. بل هو إعداد لنشاط القطاع الاقتصادي. والبديل عن هذا سيكون العودة إلى اقتصاد المقايضة.

إن غياب النظام الاحتياطي الجزئي في البنوك العراقية هو ليس نتيجة خطأ صدر من البنوك أو شركات تحويل الأموال أو عملائهما. بل هو نتيجة طبيعية للدور المهيمن للأوراق النقدية كوسيلة للتبادل. الأمر الذي أجبر الشركات على زيادة رأس المال وإصرارها بأنها تطبق إجراءات غسل الأموال على الطريقة الغربية، وخلافه فإن محاولة تحويلها إلى “بنوك حقيقية” لن يغير من طريقة تعاملها. فبدون أي تحسن في فعالية مؤسسات الدولة، فإن الجهات الفاعلة في القطاع الخاص ستستمر بالاعتماد في المقام الأول على النقد. وأن تغيير النظام الحالي المحفوظ بالكامل سيثبت حتما أنه كان هدفاً وهمياً.

بطبيعة الحال فإن لا شيء مما ذكر يعد دليلاً على أن النظام الاحتياطي سيكون الأمثل في الاقتصادات المتقدمة مئة في المئة. والنقطة الأساسية هي أن هذا النظام قد يكون النظام الوحيد الفعّال في بلد كالعراق. إن ميزة هذا النظام لا تكمن في تحسين دورة العمل، كما هو الحال في سياسة المدينة الفاضلة النقدية التي اقترحها النمساوي هويرتا دي سوتو، وإنما حماية الثروات الخاصة في بيئات غير مستقرة إلى حد كبير، وغالبا ما ينعدم فيها القانون.

المصادر

1- انظر إلى كتاب هيرتو دي سوتو ، 2006، الفصل التاسع الجزء الأول، لمراجعة مفيدة لهذه الأدبيات.

2- انظر إلى التقرير السابق للكاتب في التقاريرالعراقية لمعهد الدراسات الإقليمية والدولية (IIR)، (دي ويفر 2015) وهي دراسة مشابهة لتبعات الكارثة التي حصلت في إقليم كردستان العراق

3- أجزاء من هذا الموضوع ظهر في موضوع نشر على موقع من قبل الكاتب حول أخبار الأعمال في العراق في 27 شباط و 5 آذار لعام 2014

4- يبدو أن مثل هؤلاء تجار الجملة غير موجودين في أسواق أخرى. لم يظهر دليل على وجودهم في دبي والمملكة المتحدة والولايات المتحدة الأمريكية وباكستان والهند. انظر على سبيل المثال (باساس 2003, 50-15)

5- للأسف، كان هذا التقرير السنوي الوحيد الصادر عن شركة تحويل الأموال التي وفرت هذه المعلومة. النسب الواردة في الشكل ليست من الضروري أن تكون نموذجية لكل من الشركات المدرجة أو القطاع بشكل عام.

ملاحظة :

هذه الترجمة طبقاً للمقال الأصلي الموجود في المصدر ادناه ، والمركز غير مسؤول عن المحتوى ، بما فيها المسميات والمصطلحات المذكوره في المتن .

المصدر: